Pfizer - zu Unrecht im Keller

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

0

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

~*~Zum Mitsingen~*~

Bist Du bei Pfizer Aktionär

hast Du zum Knabbern bald nix mehr

In den Keller geht es

-Schritt für Schritt-

und die von Pfizer stiefeln mit

Wenn andre ihre Knete zählen

tönt traurig es aus Pfizer's Kehlen:

....D.C.a.F. (da Capo al Fine)~~~~~

Wünsch Euch allen ein superschönes Wochenende....fuzzi

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Pfizer Inc.

|

0

Mit Charttechnik ist es so gut wie unmöglich, ein Tief auszuloten. Denn gerade wenn die Kurse am tiefsten sind, sieht der Chart am bescheidensten aus (wie Pfizer bei 22 im Dezember). Außerdem hängt das, was man sieht (und sehen will) von den Parametern ab (z. B. Zeitfenster, lineare oder logarithmische Skala usw.). Vor allem zeigt Charttechnik nicht die - teils schlagartig auftretenden - fundamentalen Veränderungen. Merck Co. fiel Ende September aus heiterem Himmel von 45 auf 33 Dollar, weil überraschend Vioxx vom Markt gezogen wurde. Umgekehrt kann der Kurs bei Übernahmen unvermutet nach oben schießen (siehe Gilette, Ticker: G, von 45 auf 52 Dollar Ende Januar).

Bei Pfizer hat sich mit dem FDA-Votum jetzt ebenfalls ein solcher fundamentaler Paradigmenwechsel ergeben. Wir werden daher IMHO noch in diesem Halbjahr Kurse von über 30 Dollar sehen. Das jüngste Zwischentief bei 23,80 Dollar habe ich durch die hier im Thread dargestellte Fundamentalanalyse und meine Einschätzung der Wahrscheinlichkeit eines Celebrex-Verbots weitaus treffsicherer ausloten können, als dies mit Charttechnik möglich gewesen wäre.

Der 10-Tages-Chart von PFE, den ich spaßeshalber mal unten anhänge, sieht übrigens recht ordentlich aus (Cup and Handle). Was davor war, ist Vergangenheit, die durch das COX-2-Votum des FDA-Panels nun auf den Friedhof der Geschichte gehört. Oder hast Du schon mal erlebt, dass die Börse sich für ihre gestrigen Fehleinschätzungen interessiert hat?

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

dem erwarte ich natürlich keine sachgerechte Beurteilung. Ich vermute,

daß Du gar nicht dazu in der Lage bist, weil Du es einfach nicht ge-

wöhnt bist / gelernt hast, charttechnisch zu denken. Andernfalls wür-

dest Du Charttechnik nicht mit Kaffesatzleserei vergleichen. Das habe

ich übrigens ganz am Anfang auch getan, mit bitteren Folgen für mich.

Seit ich die Anlageentscheidung fundamental, den Zeitpunkt des Ein-

der Ausstiegs aber charttechnisch treffe, hat sich die Performance mei-

nes Portfolios deutlich gebessert. Erstmals habe ich sämtliche gängi-

gen Indizes geschlagen: Plus 10% seit Jahresanfang, bezogen auf fast

60 (!) Werte.

Abgesehen davon betone ich IMMER, wenn ich eine Aktie charttechnisch

analysiere, daß davon ausschließlich charttechnische Schlußfolgerungen

abzuleiten sind.

Dieses merken: fundamentale Daten und Nachrichten erlauben, ein Unter-

nehmen zu beurteilen. Erlauben seinen Buchwert, seinen inneren Wert,

seinen Börsenwert, seine Marktchancen undwasweißichnochalles zu beur-

teilen. Über die Performance der Aktie am Wertpapiermarkt sagt das aber

absolut nichts aus. Fundamentale Aspekte und der Anklang einer Aktie

auf dem Börsenparkett sind zwei völlig verschiedene Dinge. Sicher, sie

treffen sich oft, sind konvergent; genauso oft aber auch nicht. Sonst

gäbe es ja nicht Papiere, die billig sind und andere, die teuer sind.

Du unterliegst schlichtweg einem Trugschluß, wenn Du im Falle Deiner

Pfizer annimmst, die positiven Nachrichten müßten zwangsläufig und so-

fort zu einem deutliche Kursanstieg führen.

Charttechnik ist nichts anderes als angewandte Empirie. Sie zeigt in der

Retrospektive, wann sich die Anleger wie verhalten haben. Da es eine der

Eigenarten menschlichen Tuns ist, sich unter bestimmten Bedingungen im-

mer wieder gleich oder ähnlich zu verhalten, kann man also legitimerwei-

se Schlüsse aus dem Verhalten in der Vergangenheit auf das Verhalten in

der Zukunft ziehen. Wenn ich das sage, ist das keine Vermutung oder Theo-

rie von mir, sondern es ist tausendfach bestätigt oder analysiert.

Der Wert oder Unwert von charttechnischem Handeln aber liegt darin, daß

eine kursrelevante Anzahl von Anlegern danach handelt und alleine schon

deshalb für die Bewahrheitung sorgt. Da gibt es kein Entrinnen.

Wenn Du meinen obigen Beitrag genau gelesen hast, lieber Anti, wirst Du

auch den vorletzten Absatz nicht übersehen haben, der da lautet:

"Ich räume ein, daß ich hier nur die Vergangenheit bewerte. Für die Ge-

genwart besagt das nicht viel. Es ist aber Sache des Unternehmens, sei-

nen Aktionären zu beweisen, daß sich das Blatt gewendet hat".

Du siehst, ich bin kein Kaffesatzleser und ich urteile sachgerecht und

angemessen. Mag sein, daß PFIZER unter dem Eindruck der FDA-Entschei-

dung steigen wird. Ein Quantensprung dürfte kaum anstehen, Was sind

schon zwei Medikamente. Zuvor, als die Rücknahme noch nicht anstand,

stand die Aktie ja auch nicht viel besser. Es bleibt dabei: der Beweis,

daß aus Pfizer eine Rakete wird, steht noch aus.

Nicht ich muß etwas beweisen, PFIZER muß es.

Postscriptum:

Da wir so fleißig am anhängen sind, setze ich noch einen Chart drauf:

den 10-jährigen absoluten (also NICHT logarithmischen). Auch er zeigt,

was ich schon sagte: PFIZER hat zwischen 1998 und heute entreichert.

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Pfizer Inc.

|

0

Pfizer fiel, weil die Leute ANGST vor dem Verbot von Celebrex und Bextra hatten. Absurderweise fiel die Aktie so stark, dass selbst ein Vermarktungsstopp bereits eingepreist war. Wären die Medikamente tatsächlich verboten worden, hätte Pfizer danach sogar steigen können - im Sinne einer "Buy-the-bad-news"-Reaktion - , weil die Unsicherheit aus der Aktie raus ist, die die Leute ja am meisten hassen.

Psychologisch drückte auch der Fall des Erz-Konkurrenten Merck. Merck war ja ebenfalls wegen eines Cox-2-Hemmers (Vioxx) so stark gefallen. Aber das ist nun wie gesagt Vergangenheit. Auch wenn charttechnisch erst bei einem Bruch von 29 Dollar "das Kaufsignal" kommen mag, fühle ich mich ganz wohl dabei, bereits deutlich tiefer eingestiegen zu sein - mag es auch aus charttechnischen Erwägungen noch so dumm gewesen sein.

Motto: Buy cheap, sell high.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

Entscheidend ist aber nicht, dass es steigt, sondern WARUM es steigt - und das haben wir hier ja bereits ausgiebig erörtert.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

Angehängte Grafik:

ac.gif

ac.gif

0

Optionen

| Antwort einfügen |

| Boardmail an "Meiko" |

|

Wertpapier:

Pfizer Inc.

|

0

Ob es passt oder nicht, ist ohnehin Geschmackssache: Der Pfizer-Langfristchart sieht erwiesenermaßen schlecht aus, während der Kurzfristchart auf eine Trendwende hindeutet, die auch fundamental unterlegt wäre.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

Pharmawerte sind übrigens nix für schwache Nerven - da kann das Unternehmen noch so berühmt sein. Heute wird beispielsweise Biogen geschlachtet. Nicht nur die Arzneien entfalten bisweilen katastrophale Nebenwirkungen, auch die jeweilige PFE- oder BIIB-Position kann sauer aufstoßen oder zu "Durchfall" führen.

Optionen

| Antwort einfügen |

| Boardmail an "Sitting Bull" |

|

Wertpapier:

Pfizer Inc.

|

0

Ich glaube, dass nach der jüngsten Änderung des Sammelklagen-Rechtes in den USA die Zukunft für Pharma-Konzerne (aber auch für Tabak-Riesen wie Philip Morris/Altria - siehe Chart!) rosiger aussieht. Wenn sich da Besserung abzeichnet, werden Pharmawerte auch in den USA wieder zu den Witwen- und Waisenpapieren zählen - wie Novartis in der Schweiz (KGV = 20).

Pfizer hat zurzeit ein 2005-KGV von nur 12, deutlich unter dem historischen Mittelwert von 16. Mir scheint das eine günstige Chance, zu solchen Kursen an ein Papier zu kommen, das man als Dividendenbringer getrost jahrelang im Depot halten kann. Seit 1997 hat sich der Pfizer-Gewinn Jahr für Jahr um 20 % erhöht - weit mehr als beim S+P-500. Der Kurs ist unterdessen zurückgegangen, so dass das KGV drastisch gefallen ist: von früher um die 40 auf jetzt 12. Es besteht jedoch Aufholpotenzial - und zwar mehr als beim S+P-500, dessen KGV zurzeit bei 20,8 liegt. Auch die PFE-Dividendenrendite ist zurzeit mit 3 % deutlich höher als im historischen Schnitt (ca. 1,5 bis 2 %).

Nicht zuletzt ist der schwache Dollar ein Kaufargument (siehe mein Dollar-long/Euro-short Thread): Zum einen bläst er die Gewinne von nach Europa exportierenden US-Unternehmen (auf Dollar-Basis) auf, was dem PFE-Kurs Beine macht, zum anderen wird der Dollar mittelfristig zu seiner Kaufpreisparität von ca. 1,09 zurückkehren, was demjenigen, der PFE zum jetzigen Dollarkurs kauft, noch mal 20 % Währungsgewinn extra bringt.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

>Pharmawerte sind übrigens nix für schwache Nerven - da kann das

Unternehmen noch so berühmt sein. Heute wird beispielsweise Biogen

geschlachtet. Nicht nur die Arzneien entfalten bisweilen katastropha-

le Nebenwirkungen, auch die jeweilige PFE- oder BIIB-Position kann

sauer aufstoßen oder zu "Durchfall" führen.<

Das sehe ich auch so. - Und nicht nur ich.

Auch Simon Augustus Tyrell beschreibt das im 5. Kapitel (The Pfizeri-

sation's syndrome)seines neuen Buches ("The Shareholder-Desease").

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Pfizer Inc.

|

0

Optionen

| Antwort einfügen |

| Boardmail an "netti" |

|

Wertpapier:

Pfizer Inc.

|

0

Fuzzi: Interessant finde ich, dass Du bei Deinen eigenen Tipps, die abschmieren (Medion lässt grüßen), fundamentale Durchhalteparolen verbreitest, während Du bei PFE den Chartteufel an die Wand malst ;-)) - oder hab ich da was falsch verstanden?

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

gen völlig anderer Art zu MEDION.

Naja, Du hattest einen schweren Tag...Schwamm drüber. ;-)

Mein Beitrag bei MEDION soll keine Durchhalteparole per se sein, sondern

ein Kritik an den Analysten, die immer nach demselben Strickmuster verfah-

ren, nämlich zum Ausstieg zu blasen, wenn ein Papier ganz am Boden liegt.

Das ganze vergangene Jahr über hat man den Untergang der Aktie mitver-

folgen können. Wer JETZT noch aussteigt ist eben ein Ignorant oder Ein-

faltspinsel. Deshalb auch Kritik an Anlegern.

Ich habe das Geschäftsmodell von MEDION mit keiner Silbe kommentiert.

Das kann aber nicht die simple Schlußfolgerung verhindern, daß die künf-

tigen Zahlen der AG alleine wegen des Basiseffekts besser ausfallen wer-

den. Ist das in irgendeiner Weise zu beanstanden?

Im übrigen haben gefallene Engel ihre Reize. Einer davon liegt im billigen

Preis. Deshalb sind Unfalltage wie der heute bei MEDION oft die Grundlage

fürs Geldverdienen an der Börse.

Wie sagte hier mal ein nicht ganz unbekannter Kolumnist?

Buy cheap, sell high. [;-)]

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Pfizer Inc.

|

0

Optionen

| Antwort einfügen |

| Boardmail an "netti" |

|

Wertpapier:

Pfizer Inc.

|

0

Das Gleiche gilt für Pfizer nach der FDA-Experten-Abstimmung: Alle Cox-2-Mittel dürfen weiter vermarktet werden, aber die Hauptkonkurrenz zu Pfizers Celebrex - Mercks Vioxx - ist erst mal bis auf weiteres vom Markt. Folglich wird sich auch Celebrex in Zukunft besser verkaufen. Das werden auch die "Hochstufer" bald mitbekommen.

------------------------------

aus der heutigen FTD, online

Schering werden hochgestuft

Dax-Spitzenreiter waren mit einem Zuwachs von 1,8 Prozent die Aktien von Schering. Das Berliner Pharmaunternehmen profitiert davon, dass das irische Pharmaunternehmen Elan zusammen mit dem US-Konzern Biogen das gemeinsam entwickelte Multiple-Sklerose-Medikament "Tysabri" nach einem Todesfall vom Markt nehmen musste. Schering bietet das Konkurrenzprodukt Betaseron zu Tysabri an.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

By Bill Mann (TMF Otter)

March 2, 2005

I have a theory about drug pipelines, and it is a similar theory to the famous quip about Hollywood: No one knows anything.

Just in the same way that Hollywood seems to be fairly poor at allocating capital -- for every low-budget Blair Witch Project, there is some high-cost bomb like The Alamo -- it seems that punters have little real insight into what drugs are actually going to be home runs or not. Case in point are Pfizer's recent releases, Inspra and Caduet, which have generated at this point substantially less revenue than anticipated.

I remember quite well how lauded Bristol Myers' (NYSE: BMY) pipeline was in 1998, when investors bid the stock up to the stratosphere, but that same pipeline has been singled out as having holes in it as a justification for the ongoing gloom over the company.

Let me just say this: As badly as Pfizer (NYSE: PFE) has been beaten down, as much pessimism as exists over the stock, I would think that the Food and Drug Administration's acceptance of its application for an inhalable insulin called Exubera for type 1 and type 2 diabetes would be huge. Instead, share prices for Pfizer and its collaborating partner Sanofi-Aventis (NYSE: SNY) barely budged on the news. Keeping in mind that with pharmaceuticals, it seems that no one knows anything, this seems like huge news. Nektar Therapeutics (Nasdaq: NKTR), a biotechnology company that helped develop the inhalation technology, could also benefit. Alkermes (Nasdaq: ALKS) and Eli Lilly (NYSE: LLY) are working on a competing version of inhaled insulin.

Diabetes treatment is a wide-open market. An estimated 180 million people currently suffer from diabetes worldwide, and that number continues to rise. According to the press release, more than half of all diabetes patients remain poorly treated. A drug that can be taken in dry powder form, thus making it substantially more convenient than the current subcutaneous insulin administration, seems like a home run.

Of course, there is plenty of time and work between an application's being accepted and actual revenues from an approved drug. And its approval, given the long study time already taken to date, may already be figured into the company's share price.

Looking at Pfizer's current multiples, though, I'm not sure where that would be.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

sondern auch wegen des billigen dollars.

und wer weiss, vielleicht wird auch in amerika in naher zukunft, den in ihrer höhe nahezu unbgrenzten, möglichen klagsforderungen ein riegel vorgeschoben.

Optionen

| Antwort einfügen |

| Boardmail an "grazer" |

|

Wertpapier:

Pfizer Inc.

|

0

-----------------------------------

S&P RATINGS NEWS • From S&P

Business Week (Online) - March 11, 2005

By Nicholas Riccio

Decline and Fall of the Triple-A

Why have nearly 30 nonfinancial companies dropped out of S&P's highest-rated group? Will they ever make the tough climb back?

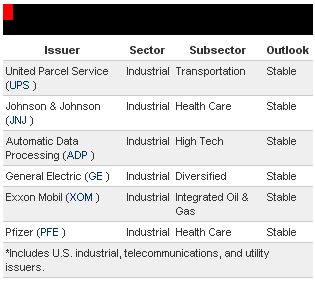

Once upon a time in Corporate America, the club of nonfinancial companies that carried Standard & Poor's highest credit rating of AAA had nearly three dozen members. But times -- and business strategies -- have changed, and the number has dwindled steadily. As of March, 2005, only six still carry that designation:

A little more than two decades ago, the club wasn't quite so exclusive. In the 1980-83 period, U.S. nonfinancials boasted 32 AAA credits, which was the highest number ever recorded in this sector. Not surprisingly, the list included some big names such as Coca-Cola, Procter & Gamble, Beatrice, DuPont, Eastman Kodak, Carnation, 3M, Kellogg, Getty Oil, AT&T, Federated Department Stores, Kraft, General Motors, Ford Motor, and IBM.

Fast forward to 2005. All of those names have dropped from the triple-A ranks. How did it happen? The answers are as varied as the companies themselves and include a couple of bankruptcies, a dozen or so major mergers, and the complete disappearance of a few as stand-alone businesses.

ATTITUDE ADJUSTMENT. Changes in financial policy, which basically translate into a change in corporate risk orientation, have figured importantly in the fall from AAA for some pretty significant companies, including Coca-Cola, Procter & Gamble, DuPont, and Federated Department Stores. For others, like Ford, GM, Eastman Kodak, Bristol-Myers Squibb, Sears, and AT&T, changes in the business environment were the key ingredient in their credit quality decline.

In some instances, a changing global marketplace undermined competitive positions. For others, it was changing technologies. And for a few, failure to maintain a competitive edge in their core businesses. Finally, in a couple of instances, the weakened credit profiles resulted simply from acquisition by another company.

The movement away from AAA ratings was part of a larger trend in the 1980s that included significant changes in the capital markets. Attitudes toward credit risk went from superconservatism to a more functional approach. The "shareholder revolution" of the early 1980s played a major role in reshaping these attitudes. Back then, new business strategies emerged, reflecting a need to add some life to businesses that were maturing.

THE RISE OF HIGH-YIELD. Thus, debt capacity was viewed as a means to address business stagnation while keeping shareholders happy at the same time. Some took this notion a bit further, piling on huge amounts of debt for LBOs and hostile takeovers.

The result? In a short period of time, the credit profile of Corporate America transformed from a largely investment-grade universe to one that was dominated by high-yield issuers. In 1980, two-thirds of Standard & Poor's ratings were at the investment-grade level. By decade's end, two-thirds were high-yield. Moreover, in only two years since 1980 have upgrades outnumbered downgrades.

Corporate psychology may also have played a role in the credit quality decline -- if not as a direct cause, then at least as a contributing factor. In the late 1970s and early 1980s, senior management at many companies changed hands. Many companies up to that point were run by CEOs who grew up during difficult economic conditions and often felt debt-adverse.

Their replacements, in contrast, often had much less fear of the "evils" of debt and recognized that they had to satisfy a broader range of constituencies to achieve success.

UNEVEN OUTCOMES. Nobody knows if the old-timers would have stayed the course as the shareholder revolution progressed. However, their more-cautious philosophy on debt and credit risk was certainly a critical factor in supporting the generally high ratings of the time period.

And some newcomers made their own impact on credit quality. Chief Executives Roberto Goizueta of Coca-Cola and James Dutt at Beatrice had a world view different from their predecessors', which played a major role in the direction of credit quality at those companies. Some companies that adopted this more aggressive posture did so intelligently and, over the long term, enhanced their respective business positions. Coca-Cola and Procter & Gamble make good examples of this outcome.

However, the record shows that this wasn't the result in many other cases. More aggressive financial policies did little to help the fortunes of Beatrice, which was eventually dismantled, and Federated Department Stores, which ultimately filed for bankruptcy.

VOLATILE DAYS. The early 1980s represented an end to an era that included a considerable amount of financial conservatism and, for some, a rather sleepy approach to business. Nonetheless, in reality the companies rated AAA at the end of this "age of innocence" would have some difficult decisions to make. They could stay put, which at that time meant possibly getting acquired or losing their competitive edge, or they could consider a new path, to grow to another level.

The 1980s represented a period of great change in business, and those senior executives who looked to historical business models to make their way in the world were in for a rude awakening.

The problem for many companies: The business models they used for previous success didn't always prepare them for the more volatile times ahead, which included corporate raiders, less-patient shareholders, changing technologies, and more intense global competition. Ford and GM would learn this lesson in the early 1980s, and IBM a decade later.

RARE CASE. Companies that chose to venture down a new path also found that their new business strategies or models carried risk. The credo "there are no guarantees in life" certainly applies to AAA credit. Some of our former AAAs found new models, but in certain instances they had picked the wrong ones. Kodak's diversification efforts in the mid 1980s flopped, and one would be hard pressed to see the wisdom of Beatrice's acquisition strategy around that same time.

The 1980s also brought many LBOs, but the case of Federated Department Stores proved that not even a onetime AAA could avoid the pitfalls of too much debt. Consolidation in the energy business also took its toll on ratings, but many of these efforts were actually successful, and the overall impact on credit quality was relatively mild.

In the the ratings business, we generally say once you lose your AAA, you never go back. Sure, Kellogg returned to AAA after a downgrade, but such cases are rather rare. In truth, companies not only fail to spring back but also seldom stop their slide at the next-lowest category in the credit spectrum. Only a few companies from the group of AAAs in the early 1980s currently have ratings in the AA category.

STRONGER PROFILE. In fact, this group probably has as many BBB category ratings as AAs. Two members of this class -- AT&T and Citizens Communications (formerly Citizens Utilities) -- are presently no longer investment grade. In addition, Sears will also likely fall out of investment grade within a few months. AT&T is likely to return to investment grade due to its acquisition by SBC, but it certainly wouldn't have achieved the comeback on its own power.

For some of these companies, operating challenges represent the major reason why the ratings have dropped since the early 1980s. For others, the key factor was ongoing changes in risk orientation. After all, financial policies are dynamic and subject to change at any time. While Procter & Gamble no longer has a AAA credit, this has little to do with any challenges to its business. In fact, its business profile is probably stronger today than it was 10 years ago. However, P&G has been very busy in the acquisition department, and financial strategies were the key consideration in the direction of the ratings.

Our rating distribution over the past two decades indicates that credit quality in Corporate America has clearly taken a turn for the worse. Part of this trend is the near extinction of the AAA category for U.S. industrial companies. While we have two exceptional companies from the early 1980s group that have remained at AAA, they represent a statistically insignificant part of the credit spectrum.

The bottom line remains that satisfying a broad range of constituencies has become a fact of life in Corporate America, and this will likely keep the AAA rating a rarity. Indeed, it seems that many companies today would prefer to aspire to ratings in the BBB to A range, which they feel give them sufficient flexibility to manage the interests of creditors and shareholders alike.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

Angehängte Grafik:

Screen_00000.jpg

Screen_00000.jpg

0

Optionen

| Antwort einfügen |

| Boardmail an "Sitting Bull" |

|

Wertpapier:

Pfizer Inc.

|

0

Pfizer Empfehlungsliste

Zürcher Kantonalbank

Die Analysten der Zürcher Kantonalbank haben die Aktien von Pfizer auf ihrer Empfehlungsliste.

Pfizer sei mit einem geschätzten Marktanteil von 9,9% der globale Branchenleader. Die Gruppe sei beinahe einzigartig breit diversifiziert. Die jüngste Empfehlung des Expertenausschusses der Food and Drug Administration (FDA), die Schmerzmittel Celebrex und Bextra bei eingeschränkter Anwendung (Dosierung, Dauer, schärfere Warnung) im Markt zu belassen, sei erfreulich. Die Absatzchancen für die beiden Medikamente würden sich wieder leicht verbessern und das Klagerisiko sei entschärft worden. Spannung verspreche nun das Analystenmeeting vom 5. April 2005. Pfizer, so die Erwartung, dürfte ein Kostensenkungsprogramm in Milliardenhöhe bekannt geben.

Im Zeitraum 2006/07 werde das Wachstum durch gewichtige Patentabläufe gebremst: Zoloft (Depressionen), Norvasc (Blutdrucksenker) und Zyrtec (Antiallergikum) hätten 2004 kombiniert einen Umsatz von über USD 10 Mrd. erbracht. Darüber hinaus würden die Wachstumsaussichten aber dank der gut gefüllten Pipeline erfreulich bleiben. Möglich sei auch, dass Pfizer mittels einer weiteren Grossakquisition das Wachstum ankurbeln werde. Das Timing wäre günstig, da die Börsenbewertungen vieler Konkurrenten tief seien.

Mit einem KGV 2006 von knapp über 12x ist die Pfizer-Aktie im historischen Vergleich sehr tief bewertet; die Erwartungen der Anleger sind äußerst bescheiden, so die Analysten der Zürcher Kantonalbank. Pfizer figuriere in den Portfolios Nordamerika und International der Zürcher Kantonalbank.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

Pfizer dürften deutlich steigen nach der Analysten-Konferenz am 5. April, wenn die Kostensenkungsmaßnahmen (massive Entlassungen - mindestens 10 % der Belegschaft)ankündigt werden.

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

0

erklärtermaßen nichts von ihnen hälst. Auffallend ist, daß die Zitierten

immer Deine Meinung vertreten. Hör ich da was trapsen?

Geh mal getrost davon aus, daß die Zürcher Kantonalbank mit dieser

"Empfehlung" ihre eigenen Interessen verfolgt - natürlich auf Kosten

der angesprochenen Kleinanleger. Für mich eine klare Kontraindikation.

Was das von Dir postulierte KGV anbetrifft: da kann man geteilter Mei-

nung sein. Gut, viele Konkurrenten sind etwas höher bewertet, mit KGVs

von etwa 13 bis 15. Demnach hätte PFIZER -rein rechnerisch- ein Poten-

tial von etwa 20%. Für mich absolut zu mickrig. Während Du nun seit Wo-

chen Deinen 32 USD entgegenfieberst, habe ich mit anderen Papieren (die

ich Dir allesamt empfohlen hatte) in der selben Zeit zwischen 13 und 62%

Zuwachs erzielt. Nun gut, die drei Prozent Dividende von Pfizer krieg ich

nicht (*heul). Aber Dividenden bringen sowieso nichts: erstens knickt der

Kurs der Aktie ex D. entsprechend ein (ich kann die Aktie dann entsprech-

end billiger kaufen), zweitens muß ich das Ganze auch noch versteuern.

Also: ich verzichte gerne.

Und warte weiter auf wirklich überzeugende Argumente...

Optionen

| Antwort einfügen |

| Boardmail an "fuzzi08" |

|

Wertpapier:

Pfizer Inc.

|

0

Optionen

| Antwort einfügen |

| Boardmail an "netti" |

|

Wertpapier:

Pfizer Inc.

|

0

Ich glaube übrigens nicht, dass die Zürcher Kantonalbank (ZBK), die in Zürich sitzt, besonders stark davon profitiert, wenn sie den amerikanischen Pharmakonzern Pfizer empfiehlt (als Kantonalbank wird sie kaum tief in Pfizer investiert sein, allenfalls ist sie an Schweizer Versicherungen beteiligt, die geringe Mengen Pfizer im Portfolio halten). Würde die ZKB Schweizer Pharmawerte wie Roche oder Novartis empfehlen, wär ich sehr viel skeptischer. Außerdem scheinen mir die von der ZKB vorgetragen Argumente nachvollziehbar und plausibel (ich sollte jetzt eigentlich den Hinweis unterlassen, dass diese sich mit meinen decken ;-))...).

Deine Tipps in Ehren. Kleine Konzerne haben meist ein höheres Potenzial als US-Großkonzerne im Dow-Jones-Index. Dafür hat Pfizer 18 Mrd. in Cash und ein AAA-Kreditrating, was außer Pfizer nur noch fünf weitere US-Konzerne, nämlich GE, JNJ, UPS, ADP und XOM besitzen (siehe Posting oben). Das schont die Nerven (kann ich brauchen).

Außerdem ist Pharma bei Investoren derzeit äußerst unbeliebt, was man als antizyklischen Kontraindikator betrachten kann (Pfizer - mit einem KGV von 12 - hat verglichen mit anderen US-Pharmakonzernen die stärkste Pipeline, ist am größten und hat die meiste Kohle für Übernahmen). Wenn in den USA das Schadensersatzrecht novelliert wird (erste Schritte sind schon vollzogen, keine Sammelklagen mehr), dürften Pharmawerte wieder in den Rang der Witwen- und Waisenpapiere aufsteigen. Immerhin sind sie recht konjunktursicher. Sollten die Indizes, insbesondere die Nasdaq, weiter Luft ablassen, womit ich rechne, könnte ich mir eine Rotation großer Fonds von Tech in Pharma vorstellen. Und bei US-Pharmawerten sind Pfizer und Johnson & Johnson (JNJ) die erste Wahl - wobei Pfizer mit einem KGV von 12 ein Turnaround ist (jetzt, nach der Celebrex-Entscheidung), während JNJ mit einem KGV von 22 schon recht teuer ist und entsprechend weniger Potenzial bietet.

Wie man investiert, ist immer auch eine Stimmungsfrage. Ich habe zurzeit keine große Lust auf Experimente. Zudem sind die Small Caps in den letzten zwei Jahren reichlich hochgelaufen, da ist nicht mehr viel zu holen (außer in Sonderfällen und bei etwas Glück).

Meine Pfizer-Investition ist im Vergleich dazu eher ein genau kalkuliertes Schachspiel. Die "Eröffnung" - die darauf setzte, dass Celebrex und Bextra am Markt bleiben - ist schon mal gut gelaufen. Nun kommt am 5. April 2005 die Analystenkonferenz, auf der die geplanten Entlassungen von 10 oder mehr Prozent der Belegschaft offiziell verkündet werden. Danach werden die Analysten neu zu rechnen anfangen (auch dies kann Teil einer Schachpartie sein); sie werden den Gewinn/Aktie von jetzt 2,12 Dollar auf 2,40 hochrechnen und Upgrades aussprechen ("Mittelspiel"). Unterdessen werden gute News aus der Pipeline kommen, z. B. das von Pfizer neu entwickelte Insulin zum Inhalieren, das Diabetikern das Spritzen erspart. Das Endspiel beginnt, wenn die Aktie sich wieder ihrem historischen KGV von 16 nähert. Das ergibt bei 2,40 Gewinn/Aktie ein Kursziel von 38,40 Dollar. Dort stand die Aktie im letzten April, und dort wird sie auch wieder hingehen.

Bis dahin warte ich geduldig ab, wobei mir 3 % Dividende die Wartezeit versüßen. Das klingt nach wenig, ist aber immerhin zwei Drittel dessen, was zurzeit Euro-Anleihen abwerfen (die bei Zinserhöhungen nominell stark abzuschmieren drohen).

Capito - oder da capo? ;-))

Optionen

| Antwort einfügen |

| Boardmail an "Anti Lemming" |

|

Wertpapier:

Pfizer Inc.

|

Thread abonnieren

Thread abonnieren