Zinserhöhungszyklus und Rezession

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

0

Von daher, anschnallen und genießen ;-))

Optionen

0

So gesehen kann von einem typischen Vertical Take Off, der zum Ende eines Bullenmarktes passt, auch noch nicht die Rede sein. Denn der S&P 500 Index kommt für die beiden vergangenen Jahre derzeit hier bis dato nur auf ein Plus an Zuwachs von ca. 14%.

Und stets im Hinterkopf behalten: Die Börsen-Berichterstattung ist absolut prozyklisch. Steigen die Kurse, so sind alle glücklich und frohlocken. Fallen bzw. korrigieren die Kurse, so gibt es dazu jede Menge an begleitenden kritischen Kommentare. Die tagesaktuelle Hysterie einfachheitshalber da mal glatt auszuschalten schont eindeutig das eigene Nervenkostüm.

Optionen

0

"Seit 2008 haben sich die Bilanzen der drei mächtigsten Notenbanken bislang mehr als vervierfacht.

Es wird spannend sein, zu sehen, wann, wie – und ob überhaupt – diese Bilanzen jemals wieder verkürzt werden."

https://www.fuw.ch/article/der-chart-des-tages-1103/

Optionen

1

Ein Erklärungsansatz für die stark angezogenen Immobilien-Preise ist hier im Handeln der US-Zentralbank FED anzusiedeln, die nach dem Ausbruch der Finanzkrise massiv die mittlerweile berühmt-berüchtigten Agency Mortgage-Backed Securities sprich Hypothekenanleihen aufkauft und somit dadurch die Hypothekenzinsen in den Keller drückt. Gleichzeitig soll a) die Nachfrage nach Wohnobjekten weiter angekurbelt werden und b) über die gestiegenen Immo-Preise das Konsumverhalten der Amis stimuliert werden.

Die Moral von der Geschichte: Mit freier Marktwirtschaft hat die Geldschwemme natürlich rein gar nichts mehr zu tun. Die Fed hat jedoch wesentlich tiefere Taschen als z.B. die Lehman Brothers Bank, die 2008 aufgrund verlustiger Hypothekenpapiere in die Pleite trudelte. Man darf gespannt sein, ob und wie die Fed ihren Rückzug aus dem MBS-Geschäft gestalten wird, wenn er denn überhaupt jemals kommt.

>>> All cities in the index showed year-over-year gains, led by a 13.3 percent advance in Seattle, an 8.9 percent increase in Portland and a 7.9 percent gain in Denver.

After seasonal adjustment, Seattle had the biggest month-over-month increase, at 0.9 percent, while New York posted a 0.6 percent decline.

“Home prices continue to climb and outpace both inflation and wages,” David Blitzer, chairman of the S&P index committee, said in a statement. “The small supply of homes for sale, at only about four months’ worth, is one cause of rising prices. New home construction, higher than during the recession but still low, is another factor in rising prices.” <<<

http://www.zerohedge.com/news/2017-07-25/...point-hit-new-record-high

Optionen

0

Reaktion: Der Volatilitätsindex sackt ab, der US-Dollar fällt ebenfalls, Gold geht hoch.....

>>> Fed to wind down bond holdings ‘relatively soon’ <<<

The Federal Reserve on Wednesday said it will start to reduce its massive $4.5 trillion pile of government and mortgage debt “relatively soon,” a long-expected move that reflects the central bank’s optimism in a steadily growing U.S. economy.

In May the Fed said it would begin to wind down its balance sheet later “this year.” The latest statement points to the central bank launching the effort by September or October.

http://www.marketwatch.com/story/...ldings-relatively-soon-2017-07-26

Optionen

1

Die amerikanische Zentralbank Fed ja hat aktuell verlauten lassen, dass sie in recht naher Zukunft damit beginnen wird, ihre Bilanz zu verkürzen. Wenn dieses Vorhaben ernsthaft umgesetzt werden sollte und die Fed-Verantwortlichen hier nicht wieder zurückrudern, so dürfte diese Umkehr in der Geldpolitik mit entsprechenden Folgen verknüpft sein.

Die Reaktionen der Finanzmärkte, wenn eben die Fed und möglicherweise gar darauf folgend die EZB dann tatsächlich auf das 'monetäre Bremspedal' treten werden und somit ihre Bilanzen schrumpfen lassen, diese sind sicherlich keinesfalls exakt prognostizierbar. Die in der vergangenen Dekade stattgefundene Aufblähung der Zentralbankbilanzen ist historisch ohne Beispiel, daher fehlen auch die historischen Erfahrungswerte für die Marktreaktionen im Umfeld einer signifikanten Verkürzung der Bilanzen. Da die Fed bei einer Bilanzverkürzung Geld aus dem Finanzsystem zieht, liegt die Problematik allerdings auch ein Stück weit offen.

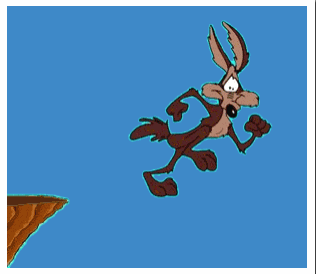

Der altgediente Wallstreet-Stratege Byron Wien von Blackstone bedient sich hier diesbezüglich allerdings einer vordergründig spassig anmutenden Metapher und vergleicht in einerm Interview mit der schweizerischen FuW die Entwicklung der Fed-Bilanz und den US-Börsen mit der rasenden Comic-Figur Wile-E.-Coyote:

"Seit 2009 verläuft die Performance des S&P 500 praktisch deckungsgleich mit der wachsenden Bilanz der US-Notenbank. Zuletzt blieb die Bilanz der Fed jedoch praktisch konstant, während Aktien weiter aufwärts jagten. Ich fürchte deshalb, dass es zu einem Wile-E.-Coyote-Phänomen kommen könnte. Das ist der Moment, in dem die Cartoonfigur über die Klippe rast und noch eine ganze Weile nicht realisiert, dass sie längst keinen Boden mehr unter den Füssen hat. Ähnlich könnten die Kurse an der Börse 10% fallen, wenn Investoren plötzlich realisieren, dass dem Markt das Fundament fehlt, weil das Federal Reserve beginnt, Geld aus dem System abzuziehen."

Das komplette und recht interessante Interview gibt's hier

"Byron Wien: Die Gefahr einer Korrektur ist beträchtlich"

Wallstreet-Augur Byron Wien warnt vor einem Rückschlag an der Börse. Der Marktstratege von Blackstone sagt aber auch, warum Investoren einen kühlen Kopf bewahren sollten.

https://www.fuw.ch/article/...fahr-einer-korrektur-ist-betraechtlich/

Optionen

Angehängte Grafik:

wile_e_coyote.png

wile_e_coyote.png

0

Donald Trump: „Würde gern sehen, dass die Leitzinsen niedrig bleiben“

Jetzt hat Trump die Fed-Chefin in einem Interview mit dem Wall Street Journal überraschend gelobt: „Ich mag sie, ich mag ihre Haltung. Ich denke, sie hat einen guten Job gemacht“. Er könne sich sogar vorstellen, Yellen für eine weitere Amtszeit zu nominieren, sagte Trump. Allerdings sehe er auch in Cohn einen möglichen Spitzenkandidaten. Eine Entscheidung wolle er Ende des Jahres fällen.

Über den von ihm favorisierten geldpolitischen Kurs, den die Notenbank dann nach Möglichkeit verfolgen solle, ließ Trump dagegen keinen Zweifel: „Ich würde gerne sehen, dass die Leitzinsen niedrig bleiben“ – auch dies eine deutliche Abkehr früheren Äußerungen des US-Präsidenten: Im Wahlkampf hatte Trump Janet Yellen vorgeworfen, die Leitzinsen künstlich niedrig zu halten und auf diese Weise Finanzblasen zu riskieren.

http://www.dasinvestment.com/...-dass-die-leitzinsen-niedrig-bleiben/

Optionen

1

Wenn man hergehen würde und bei den Vermögenspreisen die von den Zentralbanken in den letzten Jahren verursachten Verzerrungen mal halbwegs ausgepreist, dann stünde nach den klassischen Bewertungsformeln auch eine massive Neubewertung der Aktienmärkte auf der Tagesordnung - und zwar eine deutlich tiefere. Das Ende des laufenden Bullenmarkts droht allerdings erst, wenn die Notenbanken bzgl. ihrer Geldpolitik wirklich restriktiv werden sollten. Ob und wann das der Fall sein wird, das ist nicht seriös prognostizierbar. So ist sich beispielsweise die Fed bzw. ihre maßgeblichen Mitglieder nach wie vor im Unklaren darüber, wann und wie stark der Abbau ihrer Bilanz ausfallen wird.

Den Notenbänkern ist sicherlich ebenfalls bewusst, dass die Party nur so lange läuft, wie ihre Geldpolitik lax und die Zinsmanipulation weiterhin aufrecht erhalten wird. Und wer will sich im Nachhinein schon vorwerfen lassen, durch sein restriktives Handeln für einen Crash an den Finanzmärkten verantwortlich gewesen zu sein ;-))

Dieser Gedanke schlägt hier die Brücke zu der Thematik US-Immobilienmarkt. Wenn man den beigefügten Chart für die Preise von US-Gewerbe-Immobilien und Häusern betrachtet, so ist der Preisanstieg nach dem Einbruch seit der Finanzkrise schon ein wahrlich sehr beträchtlicher Anstieg mit neuen Rekord-Niveaus. Dass dieser Anstieg auch der Geldpolitik der Fed geschuldet ist, das dürfte außer Frage stehen.

In diesem Zusammenhang der doch sehr stark angestiegenen US-Immobilienpreise stellen sich jedoch folgende Fragen:

a) Was passiert mit den Immo-Preisen, wenn die Zinsen 1-2% steigen sollten?

b) Die massiven Käufe von Hypothekenanleihen durch die Fed haben die Preise dementsprechend hochgetrieben und die Zinsen herunter geknüppelt. Was passiert, wenn die Fed die Aufkäufe von Hypothekenanleihen stoppt?

c) Durch ihre massiven Aufkäufe hat die Fed die Preise nach oben getrieben. Wie kommt sie aus ihren mittlerweile riesigen Bestands-Positionen heraus, ohne dass die Preise einbrechen?

d) Oder besteht etwa die irrige Hoffnung, dass das ganze Procedere endlos so weiterlaufen könnte?

So harrt das größte geldpolitische Experiment aller Zeiten mit mittlerweile schon obskuren Bewertungen weiterhin seines ungewissen Ausgangs.

Optionen

0

Während einige Partizipanten bereits einen ewig andauernden Bullenmarkt vor Augen haben, sehen andere Teilnehmer wiederum hier nur die Ruhe vor dem bevorstehend losbrechenden Sturm. Wobei doch eigentlich mittlerweile klar ist, dass von dem Verhalten der eigentlich wirklich wichtigen Market-Maker, eben den Zentralbanken, auch dass Wohl und Wehe der Aktienmärkte abhängig ist. Mit Geld, das weiterhin (fast) kostenlos erhätlich ist, wird auch diese Hausse noch ein Stück weiterlaufen. Möglicherweise gar bis in einen Crack-Up-Boom hinein, who knows...

Beispielhaft dazu:

'The bull market could continue forever' — Jim Paulsen, Leuthold Chief Investment Strategist

"The kick is we can do all of this without aggravating inflation and interest rates," he said. "If that's going to continue, I think the bull market could continue to forever."

https://www.cnbc.com/2017/08/04/...m-paulsen-outlines-conditions.html

"Why a toxic mix of low volatility, passive strategies, and high levels of leverage is reason for caution in U.S. equity markets."

Could low volatility be the quiet before the storm?

https://latest.13d.com/...reason-for-caution-us-equities-5e92ba0f5fc1

Optionen

0

Fred Hickey, Verfasser des Investmentbulletins «The High-Tech Strategist», rechnet mit einem baldigen Knall an der Börse und sieht glänzende Aussichten für Gold.

.....Wir befinden uns in einer gigantischen Blase. Es ist bereits die dritte in den letzten zwei Jahrzehnten nach den Exzessen von 2000 und 2007. Die Ursache ist jedes Mal die gleiche: Die Zentralbanken drucken immer mehr Geld. Allein seit der Finanzkrise haben sie 12 000 Mrd. $ ins System gepumpt. In den USA hat das Federal Reserve die Geldpresse zwar gestoppt. Andere Institute drucken jedoch munter weiter, weshalb wir diesen Wahnsinn an den Märkten erleben.

Die Zentralbanken wollen uns glauben machen, dass der Ausstieg aus der ultralockeren Geldpolitik in ruhigen Bahnen verlaufen wird. Es werde etwa so aufregend sein, wie Farbe beim Trocknen zuzusehen, hat Fed-Chefin Janet Yellen gesagt. Das ist eine Illusion. Es waren die Liquiditätsspritzen des Fed, die im März 2009 die Hausse an den US-Börsen lanciert haben. Seither sind die Kurse auf nahezu das Vierfache gepusht worden. Ebenso wird es die Märkte belasten, wenn jetzt Geld aus dem System abgezogen wird. Wahrscheinlich kommt es sogar bald zu ersten Turbulenzen, wie das im September und Oktober saisonal oft der Fall ist......

Weiter hier

https://www.fuw.ch/article/die-frage-ist-nur-wann-die-bombe-losgeht/

Optionen

0

0

Optionen

0

Bei kürzlich erfolgter Ordnerdurchsicht bin ich jedoch auf einen Graphen gestossen, welchen ich vor weit über 10 Jahren abgespeichert hatte, und voila, bislang liegt dieser astrologische Kompass erstaunlicherweise recht gut "in der Spur". Der Zeitraum von Ende 2017 bis Anfang 2020 wird als recht kritisch angesehen, in der Nachschau werden wir dies klarerweise beurteilen dürfen. Es bleibt spannend!

Optionen

0

https://northmantrader.com/2017/08/13/august-macro-charts/

Gemäß den dort aufgeführten Charts, die gar zum überwiegenden Teil von offizieller Seite, sprich der Fed stammen, lassen diese durchaus recht deutlich die Perspektive zu, dass sich für die US-Wirtschaft eine nahende Rezession ankündigt. Es erscheint zumindest recht fraglich, ob die Fed in einem derartigen Umfeld das Anziehen der Zinszügel forcieren wird bzw. wie das künftige Schrumpfen der Fed-Bilanz vonstatten gehen soll.

Desweiteren gerät ein Stützpfeiler der Aktienhausse ins Wanken: Die Aktienrückkäufe von US-Firmen gehen sehr stark zurück.

"U.S. Stock Buybacks Are Plunging"

https://www.bloomberg.com/amp/news/articles/...res-the-way-it-used-to

Optionen

0

Laut Protokoll schlugen einige der Notenbanker vor, die Zinserhöhungen für den Moment auszusetzen. Sie argumentierten, die Fed könne sich unter den aktuellen Umständen erlauben, geduldig zu sein. Andere wiederum sorgten sich, dass der starke Arbeitsmarkt und die hohen Aktienkurse die Inflation über das Fed-Ziel heben könnten, was dann wieder schwierig zu kontrollieren wäre. Diese FOMC-Mitglieder plädierten entsprechend dafür, nicht zu lange mit den Zinserhöhungen zu warten.

Weiter zeigte das Protokoll die Zuversicht der Notenbanker, dass die langsame Bilanzverkleinerung ohne Störungen an den Märkten möglich sei.

http://www.n-tv.de/wirtschaft/...hebung-eineinig-article19987722.html

Sollte hier eigentlich klar sein, wohin das Schiff steuern dürfte.... ;-))

"Ride, captain ride upon your mystery ship

Be amazed at the friends you have here on your trip

Ride captain ride upon your mystery ship

On your way to a world that others might have missed....."

Optionen

0

in dem er hinterfragt, wie die gegenwärtige Geldpolitik der Zentralbanken weiter gestaltet werden könnte bzw. möglicherweise auch durchaus wie von ihm skizziert geschieht. Ein Auszug aus seinem aktuellen Comment "Das Spiegelkabinett des Herrn Draghi" hier anbei:

>>>> Wie aber kann eine derartige Geldpolitik beendet werden, ohne große Erschütterungen in den Wirtschaften und auf den Finanzmärkten zu verursachen? Ohne dass die Zentralbank das Sicherheitsnetz, die Versicherung gegen Zahlungsausfälle entfernt, wird es keine Rückkehr zu normalen, der tatsächlichen Risikolage angemessenen Zinsen und Kapitalkosten geben. Darüber sollten selbst eine angedachte Rückführung der Anleiheaufkäufe oder Leitzinserhöhungen nicht hinwegtäuschen.

Solange die Finanzmärkte erwarten (können), dass Rezession und/oder Finanzmarkt-Crash durch die Zentralbank abgefangen werden, wird eine geldpolitische Straffung in ihrem Ausmaß als gering und in ihrer zeitlichen Erstreckung als vorrübergehend angesehen. Denn sollten die Folgen steigender Zinsen wie Konjunktur-eintrübung oder Verfall der Vermögenspreise unerwünscht schmerzlich werden, würden die Finanzmarkteilnehmer damit rechnen, dass die Zentralbanken umsteuern – auf Zinssenkungen und eine noch ausgiebigere Geldmengenvermehrung.

Unter diesen Umständen bleibt der Preis für das Risiko, sowie die Zinsen und Kapitalkosten künstlich herabgedrückt. Die Volkswirtschaften bleiben – um im Bild zu bleiben – im Spiegelkabinett gefangen. Die konjunkturelle Scheinblüte geht zunächst weiter, aufgelaufene Kapitalfehllenkungen aber werden nicht bereinigt, neue treten hinzu. Insbesondere das Aufblähen, das Inflationieren der Vermögenspreise wird unter diesen Umständen wohl weitergehen – denn die Zinsen bleiben vermutlich niedrig beziehungsweise werden ihre Talfahrt Richtung Nulllinie fortsetzen, vor allem auch getrieben durch geldpolitisch eingeschläferte Risikoprämien.<<<<

Weiter hier

http://www.rottmeyer.de/das-spiegelkabinett-des-herrn-draghi/

Optionen

0

0

Ein kurzer Auszug aus dem Interview mit Richard David Precht: "Die Leistungsgesellschaft funktioniert nicht mehr", dann der Link.

... (automatisch gekürzt) ...

https://berlinvalley.com/interview-richard-david-precht/

Moderation

Zeitpunkt: 23.08.17 11:40

Aktion: Kürzung des Beitrages

Kommentar: Urheberrechtsverletzung, ggf. Link-Einfügen nutzen

Zeitpunkt: 23.08.17 11:40

Aktion: Kürzung des Beitrages

Kommentar: Urheberrechtsverletzung, ggf. Link-Einfügen nutzen

Optionen

0

Yellen Warns Of "Algo Presence" In Markets, Fears "Risks Of Excessive Optimism"

YELLEN: ALGORITHMIC TRADERS A LARGER PRESENCE IN MARKETS

YELLEN: RISKS OF EXCESSIVE OPTIMISM TO RETURN 'SOONER OR LATER'

YELLEN: NO MONETARY POLICY COMMENTS

http://www.zerohedge.com/news/2017-08-25/...-risks-excessive-optimism

Optionen

0

.....Anders als das Motto vermuten lässt, findet das Treffen in Jackson Hole vor dem Hintergrund einer sich immer mühsamer dahinschleppenden Weltwirtschaft statt, die trotz zehnjähriger intensiver Bemühungen nicht mehr in Gang kommt. Der Grund: Die globale Realwirtschaft wird von einem Finanzsektor ausgesaugt, dessen Manipulation inzwischen ein historisch nie dagewesenes Ausmaß angenommen hat und der mittlerweile vor allem von den Zentralbanken beherrscht wird.....

Weiter hier

http://www.goldseiten.de/artikel/...albanken-sitzen-in-der-Falle.html

Optionen

0

Notenbanken – Totengräber der Marktwirtschaft

>>> ..... Die Bank für Internationalen Zahlungsausgleich (BIZ), die Notenbank der Notenbanken, rügt dieses asymmetrische Verhalten schon lange – vergeblich. Die Notenbanken setzen sie munter fort.

Dadurch ist nicht nur das Zinsniveau zu tief. Noch schlimmer wiegt, dass die Zinsdifferenz zwischen guten und schlechten Schuldnern reduziert, eliminiert oder gar auf den Kopf gestellt wurde. 10jährige US-Staatsanleihen erbringen genauso viel Zinsen (2,16%) wie europäische „High Yield Bonds“ schlechter Schuldner. Spanien (1,42%) und Italien (2,01%) zahlen deutlich weniger Zinsen auf ihren Staatschulden als die USA! Da mag man zu Donald Trump stehen wie man will, alleine ein Blick auf die demografische Entwicklung genügt um zu sehen, dass Spanien und Italien niemals ihre Staatschulden ordentlich bewältigen werden....<<<

Weiter hier

https://think-beyondtheobvious.com/...tengraeber-der-marktwirtschaft/

Optionen

0

Optionen

0

Gehörten in den Jahren 1997 bis 2007 der IT-Sektor, Konsumgüter und Health Care zu den Schlusslichtern bei der Preis-Performance, wogegen aber Energietitel, der Finanzbereich und Grundstoffe damals haussierten, so hat sich in den vergangenen 10 Jahren hier eine deutliche Umkehr vollzogen. In dem Zeitraum von 2007-2017 gab es einen klaren Favoritenwechsel, der die in der Vor-Dekade geprügelten o.g. Sektoren zu Anlage-Lieblingen erkor. Wann der 'Staffelstab' hier mal wieder wechselt, das ist sicherlich ein guter Gegenstand der Spekulation.

https://www.fuw.ch/article/der-chart-des-tages-1130/

Optionen

0

So ist es nicht verwunderlich, dass die US-Unternehmen seit der Finanzkrise Aktienrückkaufprogramme im Gesamtumfang von vier Billionen US-Dollar aufgelegt haben, was ja eben auch die Börsen-Hausse der vergangenen Jahre ein gutes Stück weit forciert hat.

'US companies spent $4T buying back their own stock'

It’s the “shock” market rally — cash-rich US companies have plunged nearly $4 trillion of their cash into buying back their stock since 2008, which is why all the stock indexes are hovering near record territory.

“It has massively manipulated the market,” said Richard Bowen, the former Citi executive who blew the whistle on the bank during the subprime mortgage crisis, and noted how these share buybacks in the open market were once deemed illegal. The Securities and Exchange Commission eased the rules in the early ’80s.

http://nypost.com/2017/08/19/...spent-4t-buying-back-their-own-stock/

Ergänzend dazu die Bloomberg-Meldung, dass die Aktienrückkaufprogramme sowie die M&A-Aktivitäten den US-Aktienmarkt in den vergangenen 20 Jahren um 5,5 Billionen Dollar haben schrumpfen lassen. Weniger Aktien plus steigende Preise bedeuten simplerweise, dass ein Anleger weniger Aktien für sein zum Kauf eingesetztes Geld erhält. Zwar ist aktuell ein Abschwung bei den Aktienrückkäufen zu beobachten (siehe dazu auch #39), dass geringere Angebot an Aktien würde diesen Rückgang, der möglicherweise eine stärkere negative Preisentwicklung der Kurse nach sich ziehen könnte, jedoch vorerst noch kompensieren, so zu lesen im Bloomberg-Artikel.

>>>> Share buybacks and M&A have shrunk the stock market by $5.5 trillion in the last 20 years.

Of course, corporate buybacks have begun to slow lately and, if that continues, it could become a headwind for stocks. But until that materializes, a lack of supply looks looks to be the market's secret sauce. <<<<

https://www.bloomberg.com/gadfly/articles/...-stock-market-also-rises

Optionen

0

Auch der 'Merksatz' "Wenn du denkst es geht nicht mehr, so kommt mit Sicherheit irgendeine Zentralbank daher" ist mittlerweile recht durchgenudelt. Der Drops ist in dieser Hinsicht gelutscht, es sei denn, die Verantwortlichen wollen einen Crack-Up-Boom heraufbeschwören.

Tiefe Zinsen rechtfertigen auch keine höheren Aktienkurse, da die Zinsen eben auch ein gutes Stück weit das künftige Ertragswachstum widerspiegeln. Da könnte man zwar einwenden, dass im Zuge einer erfolgreichen finanzielle Repression die Zinsen unter der Wachstumsrate liegen und somit durchaus höhere Kurse rechtfertigen. Aber dies ist nur ein Spiel auf einen recht begrenzten Zeitraum. Manipulationen lassen sich eben nun mal nicht unbegrenzt fortsetzen.

Keep that in your mind!

Thread abonnieren

Thread abonnieren