Silberpeis in 2 Jahren?

|

Seite 13 von 114

neuester Beitrag: 31.03.24 19:59

|

||||

| eröffnet am: | 22.02.06 11:08 von: | Silberlöwe | Anzahl Beiträge: | 2844 |

| neuester Beitrag: | 31.03.24 19:59 von: | Silberlöwe | Leser gesamt: | 907775 |

| davon Heute: | 157 | |||

| bewertet mit 69 Sternen |

||||

1 |

... |

10 |

11 |

12 |

|

14 |

15 |

16 |

...

| 114

1 |

... |

10 |

11 |

12 |

|

14 |

15 |

16 |

...

| 114

|

||||

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

0

Wie dein Name schon sagt, muß man die Anlage in Silber langfristig sehen.

Und was noch wichtiger ist, man sollte echtes Silber kaufen.

Bei einem starken Silberanstieg wird man mit Zertifikaten und allen

Papieren auf Silber den Kürzeren ziehen.

Weiters darf man die Shortis nicht unterschätzen, die ja quasi vor dem

Ruin stehen, wenn der Silberpreis wirklich abhebt.

Man hat das ja in den letzten Wochen deutlich gesehen, wie der Silberpreis

mit Hilfe des Papiermarktes nach unten gedrückt wird.

Das ganze funktioniert aber nur so lange es keinen wirklichen Lieferausfall

gibt, und die Shortis zum Liefern gezwungen sind.

Dann können sie aber nur Papier liefern, und meiner Meinung kann ihnen dann

nur mehr Gott helfen.

Fazit: Wer in reines Silber langfristig investiert, wird dafür belohnt werden.

Schöne Grüße an dich.

Optionen

1

1

Optionen

2

Eines der solidesten Prinzipien über Geld ist der relative Wert. Der wahre Value-Investor ist immer auf der Jagd nach der Anlage mit dem größten intrinsischen Wert, gemessen an vergleichbaren Möglichkeiten. Das ist für uns alle eine Sache des Hausverstands, egal ob beim Kauf von Lebensmitteln, Treibstoff oder Kleidung im täglichen Leben, oder bei größeren Anschaffungen wie Autos, Computern oder Häusern. Wir suchen instinktiv den besten relativen Wert, die beste Kaufgelegenheit. Es geht immer darum, den größten Nutzen für sein Geld zu bekommen.

Nirgends ist dieses Prinzip wichtiger als in der Investment-Welt. Wir wollen unser Geld nicht nur in die beste Investment-Klasse, sondern innerhalb dieser Klasse auch in die besten Einzeltitel investieren. Wenn jemand beschließt, in Anleihen zu investieren, dann beginnt die Suche nach den allerbesten Anleihen. Das gleiche gilt für Aktien, Immobilien und sämtliche anderen Sektoren. Ja, das sind sehr grundlegende Dinge, aber sie stehen felsenfest.

Das Schöne am relativen Wert ist, dass die Suche nach den besten Titeln relativ zielgerichtet verläuft, sobald man sich für die Investition in eine bestimmte Anlageklasse entschieden hat. Sobald Sie sich zum Beispiel entschlossen haben, in den allgemeinen Aktienmarkt zu investieren, beschränkt sich Ihre Suche darauf, die besten Aktien zu finden. Obwohl es immer sein kann, dass man die falsche Auswahl trifft, ist die Auswahl zwischen verschiedenen Computer-Aktien einfacher als die Entscheidung, ob Computer-Aktien generell ein gutes Investment darstellen. Das kommt daher, dass die Entscheidungskriterien stark eingeengt sind. Grundsätzlich geht es um die Frage, wie sich vergleichbare Aktien gegeneinander entwickeln, und nicht um weitgehende makroökonomische Entwicklungen.

Es ist keineswegs kompliziert, die besten relativen Investments zu finden, sobald man sich für eine Anlageklasse entschieden hat. Man will ganz einfach den günstigsten Titel kaufen; den, der gegenüber vergleichbaren Werten den größten Preisdiskont bietet.

Ich denke, dass natürliche Ressourcen aufgrund des demographischen Wachstums, des Wachstums der Weltwirtschaft, und der beschränkten zukünftigen Produktion von Mineralien die beste langfristige Anlageklasse sind. Ich erzähle Ihnen etwas mehr über die allgemeinen Gründe und dann erzähle ich Ihnen, warum ich denke, dass Silber innerhalb dieser Anlageklasse relativ zu den anderen Werten die beste Wahl ist. Auch wenn Sie nicht meiner Meinung sind, dass natürliche Ressourcen wahrscheinlich die beste langfristige Anlageklasse sind, so ist es doch entscheidend, welche einzelne Komponente innerhalb einer Klasse den größten relativen Wert darstellt. Dies ist deshalb so, weil es auch zu einem guten Ergebnis führen kann, wenn Sie in der falschen Anlageklasse die beste relative Kaufgelegenheit auswählen.

In der Anlageklasse der natürlichen Ressourcen möchte ich mich auf die wichtigsten Nichteisenmetalle Kupfer, Aluminium, Zink, Nickel und Blei konzentrieren. Viele dieser Metalle erreichten in ihren Preisen neue Allzeithochs während ich diesen Artikel verfasste. Ich habe Zinn ausgenommen (weil es im Vergleich zu den anderen finanziell unbedeutende ist), habe aber Gold und Silber aus der Gruppe der Edelmetalle mit hinein genommen. Silber gilt natürlich sowohl als Edelmetall als auch Industriemetall, und Gold ist der logische und offensichtliche Gefährte von Silber unter den Edelmetallen. Die anderen Edelmetalle wie Platin und Palladium habe ich aus mehreren Gründen ausgenommen.

Dieser vergleichende Blick auf Metalle ist kein neues Konzept und ich habe darüber in Artikeln wie "Friedman’s Theory", der die relativen Mengen von nicht abgebauten Ressourcen diskutierte, und "The Relative Value of Silver", der die Produktionsraten von Kupfer, Gold und Silber mit deren Preis verglich, geschrieben. (Wenn Sie eine interessante Übung machen wollen, können Sie diesen Artikel mit den derzeitigen Preisen für Kupfer und Gold aktualisieren um zu sehen, welcher neue Silberpreis vorhergesagt wird. - Und er ist viel höher als in den ursprünglichen Beispielen) Während das Konzept nicht neu ist, möchte ich aber einige neue Methoden für den Vergleich ansprechen, um die korrekte Relativität bestimmen zu können.

Bevor wir zu den spezifischen Vergleichen kommen lassen Sie mich erklären, warum ich natürliche Ressourcen und hier speziell die Nichteisenmetalle als bevorzugte Anlageklasse gewählt habe. Die gesamte weltweite Wirtschaftsleistung beträgt jährlich mehr als 45 Billionen Dollar. Sie ist in den letzten paar Jahren jeweils um fast 5% oder mehr als 2 Billionen $ gestiegen. Ohne natürliche Ressourcen (Energie, Nahrungsmittel, alle Metalle und andere Rohstoffe), gäbe es keine Weltwirtschaft, genauso wie es ohne Luft, Wasser und Nahrung kein Leben geben würde. Natürliche Ressourcen sind eine lebensnotwendige Komponente der Weltwirtschaft.

Weiters gäbe es keine moderne Weltwirtschaft ohne Industriemetalle. Wie sollte das möglich sein? Nun betragen aber innerhalb einer 45 Billionen $ starken Weltwirtschaft die gesamten jährlichen Kosten für alles verbrauchte Kupfer, Aluminium, Nickel, Zink, Blei und Silber (plus Gold, obwohl Gold kein Industriemetall ist) nur 315 Milliarden $. Bitte denken Sie darüber einen Moment nach. Die Kosten dieser Metalle betragen weniger als 1% der gesamten Weltwirtschaft, obwohl es diese ohne sie gar nicht geben würde. Dabei haben wir diese Zahl aber erst durch doppelte, drei-, vier-, oder fünffache Preissteigerungen bei diesen Metallen erreicht.

Was ich damit sagen will ist ganz einfach - der Preis für diese Metalle ist auch nach dramatischen Anstiegen in den letzten Jahren immer noch niedrig. Das heißt nicht, dass die Preise nicht irgendwann fallen können oder werden, aber bei weniger als 1% Kostenanteil an der Weltwirtschaft müssen sie nicht fallen, denn die gesamten Kosten sind enorm. Denken Sie im nächsten Schritt an die steigende Nachfrage soweit das Auge reicht, und Sie wissen, warum dies meine Wahl als beste Anlageklasse ist.

Nun zu den spezifischen Vergleichen. Hier eine Auflistung der weltweiten jährlichen Kosten für die Minenproduktion dieser Metalle, angegeben in Dollars. Diese basiert auf den aktuellen Preisen, verglichen mit jenen von vor vier Jahren.

(Quellen: LME, Silver Institute, World Gold Council).

In Milliarden Dollar:

2006 2002

Aluminium - 65 35

Kupfer - 115 22

Nickel - 36 7

Zink - 34 7

Blei - 9 3

Gold - 48 24

Silber - 8 3

GESAMT 315 101

Bevor ich zu meinen Schlussfolgerungen komme, noch ein paar Beobachtungen zu diesen Daten. Die jährlichen Kosten sind in den letzten vier Jahren als Ergebnis dieser Preissteigerungen um 214 $ Milliarden gestiegen. Verglichen mit dem Anstieg der Weltwirtschaft um 8 Billionen $ über denselben Zeitraum beträgt der Anstieg bei diesen Metallen also weniger als 3% des Wachstums der Weltwirtschaft. Wie bereits oben erwähnt, liegen die gesamten derzeitigen Kosten dieser Metalle bei weniger als 1% des weltweiten Bruttosozialprodukts.

Um den Anstieg der Kosten für diese Metalle in eine andere Perspektive zu rücken, möchte ich noch einen weiteren Vergleich anstellen. Die weltweiten Kosten für Rohöl sind seit 2002 um fast 1 Billion Dollar gestiegen, also fast das Fünffache des Kostenanstiegs für all diese Metalle zusammen.

Meine erste Schlussfolgerung ist, dass es scheint, als könnte die Welt sich die Preisanstiege bei diesen Metallen "leisten". Mir sind sicherlich keine glaubwürdigen Argumente bekannt, dass der steigende Preis dieser Metalle das Wachstum der Weltwirtschaft gefährden würde. Außerdem wird, wenn man bedenkt, dass die leicht verfügbaren Lagerbestände in den letzten Jahren bereits aufgebraucht wurden, dieses bereits verbrauchte Angebot den Preis nicht länger drücken können. Von nun an werden steigende Minenproduktion und sinkender Verbrauch nötig sein, um Angebot und Nachfrage auszugleichen. Nur Preisänderungen können dies erreichen. Das ist der entscheidende Punkt, warum mir diese Anlageklasse attraktiv erscheint.

Ein anderer Punkt ist, dass es keine ernsthaften Störungen des Angebots, sondern steigende Nachfrage und eine wachsende Weltwirtschaft waren, die zu den Preisanstiegen bei diesen Metallen führten. Es handelte sich bisher um nachfragegesteuerte Preissteigerungen. Es ist unmöglich, dass bei all diesen Industriemetallen ohne eine stark wachsende Weltwirtschaft gleichzeitig Knappheit und dramatisch fallende Lagerbestände aufgetreten wären.

Was Silber betrifft ist es unmöglich, dass alle Basismetalle eine höhere Nachfrage und sinkende Lagerbestände erleben würden, ohne dass dasselbe auch bei Silber auftritt. Schließlich lässt sich für die Basismetalle sagen, dass sie sensibel auf demographische Veränderungen und auf Veränderungen des Bruttosozialprodukts reagieren. Das gilt besonders für Silber, denn seine industriellen Anwendungen sind diversifizierter und unterschiedlicher als für alle Basismetalle zusammen.

Weiters ist es angebotsseitig absurd anzunehmen, dass die Produktion von Silber steigt, während die Produktion von Kupfer, Nickel, Zink, Blei und Gold stagniert, denn Silber wird prinzipiell als Nebenprodukt der genannten Metalle gewonnen. Die Verbindung zwischen Silber und den restlichen dieser Metalle ist sowohl in der Produktion als auch im industriellen Verbrauch sehr eng.

Meine grundsätzliche Schlussfolgerung aufgrund dieser Informationen ist eindeutig. Einfach gesagt kann die Weltwirtschaft in ihrer derzeitigen Form ohne Kupfer, Zink, Nickel, Blei oder jeden anderen wichtigen industriellen Rohstoff nicht existieren. Für diese Materialien wird bezahlt werden, was bezahlt werden muss, es gibt keine andere Wahl. Dasselbe gilt in höchstem Maße für Silber. Fragen Sie sich also selbst; wenn die Welt sich zusätzliche jährliche Kosten von 93 $ Milliarden für Kupfer, von 29 Milliarden $ für Nickel, von 27 Milliarden $ für Zink oder von 24 Milliarden $ für Gold leisten kann, wie viel mehr könnte sich die Welt dann leisten, für Silber zu bezahlen? Basierend auf diesen Beispielen scheint es, als könnte sich die Welt Silberpreise von 50 bis 150 $ pro Unze leisten.

Daher könnte man annehmen, dass Silber ein großes Stück auf die anderen Metalle aufzuholen hätte. Das gibt ihm nach dieser Berechnung meiner Meinung nach den besten relativen Wert unter den Industriemetallen (ohne Gold). Aber es gibt andere, noch wichtigere Betrachtungen, die Silber als relativ beste Wahl erscheinen lassen. Die wichtigste darunter ist die praktische Handhabung.

Wie in aller Welt kauft der durchschnittliche Investor reales Kupfer, Zink, Nickel oder Blei? Es ist ganz einfach nicht möglich. Er kann Aktien von Minenkonzernen kaufen, aber das beinhaltet wieder eigene Komplikationen (das ist auch der Grund, warum ich sie nicht öffentlich empfehle). Er kann reine Papierkontrakte ohne Metall-Deckung, wie die LME-Nickelkontrakte, die sich derzeit in Lieferausfällen befinden, kaufen. Aber das ist nicht das Gleiche wie der Kauf von realem Metall. Bei Silber kann er reales Metall kaufen.

Manchmal fällt die Wahl sehr leicht. So ist es auch beim Kauf von Silber im Vergleich zu anderen Industriemetallen. Silber ist nicht nur auf Preisbasis das beste relative Investment, sondern es ist auch die einzige praktische Möglichkeit. Wenn jemand in der Anlageklasse der natürlichen Ressourcen investieren will und innerhalb dieser Klasse die beste Wahl treffen will, würde ich gerne hören, warum das nicht Silber sein sollte.

Das reale Gold/Silber-Ratio

Offensichtlich können Investoren auch reales Gold als Investition in natürliche Ressourcen kaufen. Wie ich bereits geschrieben habe, denke ich, dass Gold derzeit aufgrund seiner vorteilhaften COT-Struktur eine gute Kaufgelegenheit zur Vermeidung von Risiko darstellt. Da Gold aber nicht als Industriemetall gilt, ist es schwierig, es als Substitut für Kupfer, Nickel, Zink oder Blei zu betrachten. Silber ja, aber Gold nicht. Was Edelmetalle betrifft bietet Gold jedoch eine einfache Alternative zu Silber. Es ist nicht so Platz raubend und die Geld/Brief-Spanne ist viel enger. Außerdem ist Gold sicherlich populärer als Silber.

Ist nun einfach und populär die richtige Wahl? Nicht für mich, aber Sie haben das für sich selbst zu entscheiden. Entscheidend für ein Investment ist, wie schon gesagt, den größten Nutzen für sein Geld zu bekommen, und nicht das zu machen, was einfacher und populärer ist. Es fasziniert mich zu hören, wie viele Experten verkünden und vorhersagen, dass Silber Gold outperformen wird, und den Leuten in der nächsten Sekunde empfehlen, Gold statt Silber zu kaufen. Sinnvoll ist nur, Ihr Geld in das zu investieren, von dem Sie glauben, dass es die beste Performance zeigen wird. Wenn jemand glaubt, dass Gold langfristig Silber outperformen wird, dann sollte er besser in Gold als in Silber investieren. Aber ist das eine gut begründbare Meinung? Sie entscheiden.

Fast alle "Fundamentaldaten", die Gold zugeschrieben werden, wie zum Beispiel seine Funktion als Währungs- oder Inflationsabsicherung oder als eine gewisse Art von Geld, gelten auch für Silber. Es gibt offensichtliche Unterschiede wie Farbe, Preis, physische und chemische Eigenschaften oder die Menge, die von Regierungen weltweit gehalten werden, aber diese sind ziemlich gut bekannt. Viel weniger bekannt sind andere wichtige Unterschiede.

Es gibt mehr abgebautes Gold als Silber. Es wird täglich mehr Gold als Silber abgebaut. Es existieren laut dem US Geological Survey weniger abbaubare Reserven an Silber als an Gold. Da Silber ein Industriemetall ist, wird es von der Weltwirtschaft gebraucht wie Kupfer oder Nickel. Das heißt, dass die Welt jeden Preis zahlen wird, um Silber für die Industrie zu bekommen. Gold ist kein industrieller Rohstoff, aber ein hoch begehrtes Material. Silber wird gebraucht und vielleicht auch begehrt, Gold wird nur begehrt. Brauchen und Wollen können zu höheren Preisen führen. Ich denke aber, dass die industrielle Notwendigkeit stärker ist, besonders wenn industrielle Verbraucher panisch werden und beginnen, Lagerbestände anzuhäufen. Der entscheidende Punkt ist aber, dass Silber beide Qualitäten besitzt, es wird gebraucht und begehrt.

Der vielleicht größte Unterschied zwischen Gold und Silber ist deren jeweilige "Marktkapitalisierung". Während dieser Faktor genauso wenig bekannt ist wie die relative Knappheit von Silber im Vergleich zu Gold, würde es einen massiven Einfluss auf den Silberpreis nehmen, wenn auch nur eine kleine Zahl von reinen Gold-Investoren dies begreifen würde.

Mit Marktkapitalisierung meine ich den Wert des gesamten Goldes auf der ganzen Welt, verglichen mit dem Wert des gesamten Silbers auf der ganzen Welt. Es ist ein sehr simples Konzept, das bei Investments für relative Maße weithin verwendet wird. Alles was Sie machen müssen, ist die angenommene Menge mit dem aktuellen Preis zu multiplizieren.

Bei Gold wird angenommen, dass es mehr als 4 Milliarden Unzen gibt, die im Bereich der aktuellen Preise auf dem Markt verfügbar sein könnten. Bei 600 $ pro Unze ergibt das eine Marktkapitalisierung von 2,4 Billionen $. Bei Silber wird die verfügbare Menge bei derzeitigen Preisen auf weniger als eine Milliarde Unzen geschätzt, was bei 12 $ pro Unze eine Marktkapitalisierung von 12 Milliarden $ ergibt. Die Marktkapitalisierung von Gold beträgt also das 200-fache der Marktkapitalisierung von Silber.

Es gibt, in Dollars bewertet, 200 Mal mehr Gold als Silber auf der Welt. Der Dollar-Wert ist der grundlegende Maßstab der Investment-Welt. Ich würde daher sagen, dass das reale Gold/Silber-Ratio bei 200 zu 1 liegt. Umgekehrt heißt das, dass der Wert des ganzen Silber dieser Welt ein halbes Prozent des gesamten Goldes dieser Welt beträgt. Denken Sie darüber bitte einen Moment nach.

Für mich bedeutet das, dass es hier nur eine Handelsempfehlung geben kann. (Das ist auch der Grund, warum ich seit vielen Jahren einen Wechsel von Gold in Silber empfehle.) Weil die Marktkapitalisierung von Gold im Vergleich zu Silber so hoch ist, würde ein plötzlicher Verkauf aller Silberpositionen mit einem Wechsel in Gold nur ein halbes Prozent des gesamten Goldwertes ausmachen. Wenn aber nur ein halbes Prozent der Goldbesitzer zu Silber wechseln würde, würde dies 100% der gesamten Marktkapitalisierung von Silber ausmachen und damit unglaubliche Auswirkungen auf den Silberpreis haben.

Ich bin absolut überzeugt, dass dies nur sehr wenige begreifen. Der wirklich bemerkenswerte Aspekt ist, dass es vollkommen unnötig ist, dass dies tatsächlich viele begreifen, um einen massiven Einfluss auf Silber zu schaffen. Lassen Sie nur einige wenige große Goldbesitzer versuchen, zu Silber zu wechseln, und Sie werden ein wahres Feuerwerk erleben.

Wenn Sie einen Grund suchen, warum eine solche Tatsache so lange unbemerkt bleiben kann, habe ich eine einfache Antwort - Preis. Die Investoren dieser Welt bekommen ihre wichtigsten Anreize über den Preis. Das ist keine wirkliche Analyse, aber es ist die Realität. Weil Gold zum mehr als 50-fachen Preis von Silber handelt, nehmen die Investoren an, dass Gold seltener ist als Silber. Sie haben dabei nicht die leiseste Ahnung, dass die Marktkapitalisierung von Gold 200 Mal höher ist als jene von Silber. Sie haben nicht die leiseste Ahnung, wie lebenswichtig Silber für die Industrie und für ihren eigenen Lebensstandard ist oder dass jeden Tag mehr Gold als Silber abgebaut wird, während die bestehende Menge an Silber jeden Tag abnimmt. Sie wissen nur, dass der Goldpreis so viel höher ist als der Silberpreis.

Der Preis ist aber ein zweischneidiges Schwert. So wie der (manipulierte) niedrige Silberpreis Investoren davon überzeugte, wie viel Silber im Vergleich zu Gold vorhanden sein muss, werden die Investoren auch erkennen, dass der Silberpreis im Vergleich zum Goldpreis zulegt. Wenn man die Geschichte und die menschliche Natur für eine Vorhersage heranziehen kann, dann wird die relative Stärke von Silber Investoren anziehen. Die wirkliche Chance besteht wie immer darin, sich richtig zu positionieren, bevor die Masse reagiert.

Ob im Vergleich mit Industriemetallen oder mit seinem ewigen Begleiter unter den Edelmetallen, ist Silber eine unglaubliche relative Kaufgelegenheit.

© Theodore Butler

Exklusiv übersetzt für GoldSeiten.de von Andreas Tschas. Das Original wurde am 16.10.2006 auf der Website www.investmentrarities.com veröffentlicht.

Optionen

1

Von einem Silberfond in Shanghai war schon im Frühjahr die Rede.

Wenn dieser kommen sollte und das Edelmetall hinterlegt werden muß,

dann könnte sich am Silbermarkt eine Knappheit entwickeln.

Silber ist ja nicht teuer, und die Chinesen würden es sich auch leisten

können.

Den Shortis würde es dann bald wirklich an den Kragen gehen.

Wie ich schon öfters sagte, ich sehen den Silberpreis vor einer

sehr großen Bewegung nach oben stehen.

Schöne Grüße

Optionen

0

Beispiel - ich habe 1000 Silberzeritis bei ABN Amro (ohne Laufzeitbeschränkung und Hebel). Die Blase platzt, und der Kurs explodiert. Hat ABN das Silber vorrätig, oder wird jedes Institut, das mit Silberzertis handelt, in den Abgrund gerissen, weil sie das Silber gar nicht physisch haben müssen? Oder sind das "nur" einzelne Firmen, die dermassen Short sind, und der ganze Rest bleibt relativ unberührt?

herzlichen Dank für irgendwelche Aufklärungen!

Optionen

2

Zertifikate auf Silber haben keine Deckung, das heißt, das kein Silber

geliefert werden muß. (großer Papiermarkt, kleiner realer Silbermarkt)

Der Markt wird derzeit nur duch den riesigen Papiermarkt gedrückt,

währenddessen die realen Silberbestände immer mehr abnehmen.

Der Knackpunkt der ganzen Sache wird der sein, wenn es zu einer

Knappheit bis starken Lieferausfällen kommt.

Da die Industrie Silber benötigt, wird sie es sich mit allen Mitteln

besorgen.

Die Shortis wären in so einem Fall gezwungen zu liefern, was ihnen aber

wiederum schwer fallen dürfte, da sie ja diese Mengen niemals auftreiben

können. Selbst wenn, müßten sie es sich zu einem sehr hohen Preis

woanders besorgen. Dies wäre aber der sichere Bankrott für diese Leute.

Wenn ich einer von den Shortis wäre, würde ich versuchen, den Preis so

hinunter zu drücken, das ich noch mal mit einem blauen Auge davon komme.

Zu deiner Frage mit den Zertifikaten.

Wenn es am Silbermarkt wirklich turbulent werden sollte, wirst du

mit Zertifikaten sicher schlechter fahren als mit realem Silber.

Es ist ja noch nicht so lange her, als der Silberpreis sehr volatil

im Bereich zwischen 12 und 15$ pendelte.

Man hat dann kurzerhand die Zertis vom Handel ausgesetzt, was für

Turbozertifikatebesitzer eine Katastrophe darstellte.

Weiters ist man sogar so weit gegangen, bei einigen Zertis die

Bedingungen nachträglich zu ändern.

Was glaubst du was passieren wird, wenn der Silberpreis wirklich

stark zu steigen beginnt. Ich möchte dann keine Zertifikate haben.

Es könnte sogar passieren, das sich die Kurse von Papiersilber(Zertis)

und realem Silber unterschiedlich entwickeln.

Das ist aber nur eine Vermutung von mir.

Aktien von guten Silberminen dagegen wären noch eine gute Alternative.

Diese Unternehmen sollten sich aber in Ländern befinden, wo man annehmen

kann, das die Regierung nicht kurzerhand, das Unternehmen mit samt

seinem Silber beschlagnahmt.

Schöne Grüße an dich.

Optionen

0

0

Die Geldmengen sind ein wichtiges Kriterium um zu erkennen, ob die Straße der Inflation weiterhin befahren wird, oder ob bereits in Richtung Deflation abgebogen wurde.

Bekanntermaßen publiziert der amerikanische Zusammenschluß privater Institutionen zur Wahrnehmung zentraler Bankaktivitäten seit März diesen Jahres die M3-Geldmenge des Dollars nicht mehr (Pressemitteilung "Discontinuance of M3" vom 16.3.2006). Weithin tragisch ist dies m.E. jedoch aus zwei Gründen nicht:

a) M2 als Indikator blieb von den Sparmaßnahmen der FED bislang verschont und zeigt klar den Trend zur weiteren Inflationierung des Dollars an. Nachfolgend ein Graph M3 vs. M2 der letzten 25 Jahre, der belegt, dass wir ein gleichlaufendes Geschwisterpaar vor uns haben. Die absoluten Größen der Skalen erscheint nebensächlich um zu erkennen, ob die Inflationsspirale weiterhin gedreht werden kann ohne den Argwohn der Menschen herauszufordern.

Optionen

0

Just diese Woche erreichte das jährliche Wachstum zum erstenmal seit 2002 wieder zweistellige Raten, die absolute Geldmenge die elfte Billionen (in Zahlen: 11.000.000.000.000). FED-Chef Bernanke zeigt sich zwar - Zitat - "besorgt über die Inflation in der größten Volkswirtschaft der Welt" (Quelle: Reuters), trotzdem wurde die 2-jährige Phase der Zinsanhebungen nun anscheinend abgeschlossen und die US-Märkte antizipieren konstante oder gar fallende Zinssätze, während die EZB weiterhin die Sätze anhebt. Der Dow erreicht nominal betrachtet Höchstmarke um Höchstmarke. Gerüchte um das Plunge Protection Team ranken sich im Internet, leicht zu manipulierende Aktien würden wegen der bevorstehenden Kongreßwahlen gestüzt/gepusht und Gold/Silber würden gedrückt, um die Inflationsspekulanten wieder mal zu bestrafen (Kostolany zu Saiger: "Die Goldanleger müssen immer wieder bestraft werden, denn wenn diese Inflationsspekulanten überhand nehmen sollten, wäre das ganze System vom Zusammenbruch bedroht." Quelle: Midas Goldbrief, 25.09.2006).

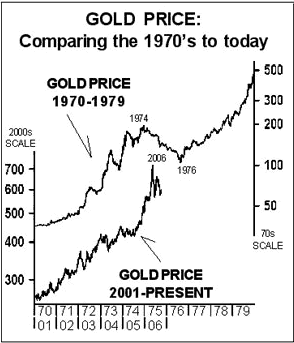

Das aktuelle Bild beim Gold ergibt sich für mich wie folgt:

Optionen

Angehängte Grafik:

unbenannt.bmp

unbenannt.bmp

0

Staatsverschuldungen gehen weiter (siehe aktuelles Beispiel Verkauf deutscher Flugsicherung - 1 Milliarde Gewinnerhoffnung)

Deflationsgefahr in den USA durch Abkühlung der Konjunktur respektive Immobilienmarkt, inkl. weltweiter Auswirkungen.

Daher weitere Inflationierung der Fiat-Währungen unvermeidlich (siehe Grafiken oben. Marc Faber im letzten Smart Investor zur Japan-Krise: "Die Japaner haben schon Geld gedruckt, aber zu wenig um die Deflation zu vermeiden". Mit Verlaub, die Amerikaner um Hubschrauber-Ben werden diesen Fehler beflissentlich zu vermeiden wissen)

Baby-Boomer Generationen in USA/Europa gehen ab 2008 in den Ruhestand: Demografie-Schlinge zieht sich langsam aber unaufhörlich zu.

Zu Silber:

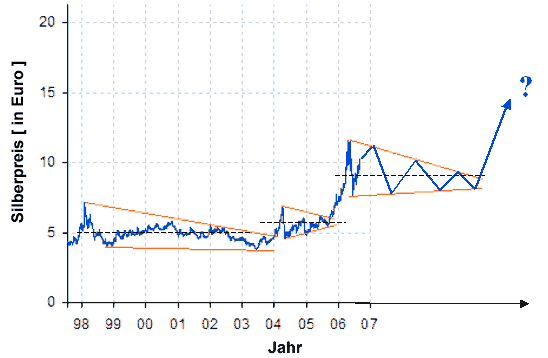

In den vergangenen Jahren entwickelte sich der Silbermarkt in keilförmigen ansteigenden Niveaus, an deren Ende sich jeweils eine Progression auf ein höheres Grundniveau ereignete (Grundniveaus gestrichelt eingezeichnet). Innerhalb der Keile erfolgten regelmäßig die Kostolany"schen Bestrafungen. Man sollte nicht verwundert sein, wenn dieses Grundmuster weiterhin bis zum finalen Auswirken der fundamentalen Rahmendaten dieses Marktes bestand hält. Physikalische Barren haben keinen Knock-Out. Zehn oder zwanzig Gramm pro Kubik, nichts neues unter der Sonne.

In eigener Sache:

Auf der Edelmetallmesse 3./4.11. in München sind wir ebenfalls mit einem Stand vertreten (Standnummer 31). Ich freue mich auf Ihren Besuch.

Optionen

Angehängte Grafik:

unbenannt.bmp

unbenannt.bmp

0

ZIT: "Was glaubst du was passieren wird, wenn der Silberpreis wirklich

stark zu steigen beginnt. Ich möchte dann keine Zertifikate haben.

Es könnte sogar passieren, das sich die Kurse von Papiersilber(Zertis)

und realem Silber unterschiedlich entwickeln.

Das ist aber nur eine Vermutung von mir."

danke, viele Grüße

harcoon

Optionen

0

steigenden als auch bei fallenden Kursen ausgesetzt werden.

Die Banken haben da leichtes Spiel, die dummen sind dann

wie fast immer die Anleger.

Was die Manipulation am Silbermarkt betrifft, könnte ich mir durchaus

einen Kursverlauf wie im Chart oben vorstellen.

Da ich langfristig anlege, werde ich nach jedem heftigen Rücksetzer

nachkaufen.

Aber sicher keine Zertis.

Schöne Grüße an dich.

Optionen

0

0

so schlimm.

Grundsätzlich aber mußt du bei den Banken immer damit rechnen,

das sie sich in engen Situationen ewas einfallen lassen, was

dir selbst nicht gefallen könnte.

Unterschiede zwischen den Emittenten gibt es sicherlich.

Schöne Grüße.

Optionen

1

Datum 31.10.2006 - Uhrzeit 17:16 (©GodmodeTrader - http://www.godmode-trader.de/)

SILBER: 12,12 $ pro Feinunze

Aktueller Tageschart (log) seit April 2006 (1 Kerze = 1 Tag)

Kurz-Kommentierung: SILBER rutschte vergangene Woche intraday nochmals unter die exp. GDL 50 (EMA50) zurück, wurde aber unmittelbar wieder hochgekauft und pendelt nun seit mehreren Tagen zwischen 11,80 und 12,16 $ seitwärts. Das kurzfristige Chartbild ist weiterhin neutral zu werten, wobei die bullischen Tendezen auf Grund Stabilisierung auf hohem Niveau weiter erhöhen. Steigt SILBER jetzt per Tages- und Wochenschluss über 12,16 $ an, wird ein kurzfristiges Kaufsignal mit ersten Zielen bei 12,64 und 13,40 $ ausgelöst. Prallt SILBER hier bei 12,16 $ hingegen nach unten hin ab und fällt per Tagesschluss unter sind nochmals Abgaben bis 11,50 - 11,60 $ und darunter 11,08 - 11,11 $. Erst ein signifikanter Rückfall unter 11,00 und anschließend 10,40 $ löst ein Verkaufsignal mit Zielen bei 9,23 - 9,50 und ggf. 8,43 $ aus.

Optionen

0

0

Optionen

| Antwort einfügen |

| Boardmail an "flaka" |

|

Wertpapier:

Silverado Gold Mines

|

1

1

(Diese Abhandlung wurde vom Silber-Analysten Theodore Butler, einem unabhängigen Berater, geschrieben. Investment Rarities teilt seine Ansichten nicht notwendigerweise, diese können sich als richtig oder falsch herausstellen.)

Die gute Nachricht ist, dass Gold und Silber aufgrund der verwaschenen Struktur des Commitment of Traders (COT) wie erwartet weiter gestiegen sind. Die schlechte Nachricht ist, dass diese Entwicklung in ihrer Art ganz natürlich erscheint, da sie auf spekulativen Käufen und weiteren Händler-Leerverkäufen basiert. Obwohl die gesamten Händler-Leerverkäufe bei Silber nicht übermäßig hoch sind, ist die konzentrierte Netto-Shortposition der 4 größten Trader auf den höchsten Betrag seit 6 Monaten angewachsen. Ihre Netto-Shortposition beträgt nun 37.421 Kontrakte an der COMEX. Addieren Sie dazu die 5.100 Kontrakte, die an der CBOT von wahrscheinlich denselben Tradern leerverkauft wurden, und die kombinierte Shortposition beträgt mehr als 212 Millionen Unzen. Reden wir über Konzentration.

Als ich am 19. September den Artikel „You Make The Call“ schrieb, baten viele Hunderte von Ihnen die SEC, auf einer Antwort der NYMEX auf meine Vorwürfe über eine Silbermanipulation zu bestehen, wie man es von einer selbst regulierenden Organisation erwarten würde. Ich denke, die SEC nahm Ihre Bedenken ernst (wie an ihren individuellen Antworten zu erkennen war) und hätte die NYMEX natürlich zu diesen Punkten befragt. Ich glaube, dass Bailey als CFO/COO infolgedessen zum ersten Mal von diesen Anschuldigungen gehört haben könnte. Da einige Leute an der NYMEX höchstwahrscheinlich dieselben Trader sind, die auch die konzentrierte Shortposition halten, besteht natürlich die Möglichkeit eines Interessenskonflikts. Die NYMEX ist eine selbst regulierende Organisation, in der genau jene Trader für die Untersuchung der Manipulations-Beschuldigungen zuständig sein können, die diese Manipulation verursachen. Dies wäre für einen ehrlichen Mann offensichtlich. Bailey untersuchte den Fall, ihm gefiel nicht was er fand, und er verließ die Organisation, um jegliche persönliche Haftung auszuschließen.

Ich denke, wir werden bald wissen, ob meine Spekulation der Wahrheit nahe kommt oder nicht. Ich kann nur betonen, dass alles, was die Silbermanipulation aufdecken würde, einen explosiven Effekt auf den Preis haben kann. Es gibt nur eine Sache, die zwischen dem aktuellen Silberpreis und einem viel höheren, freien Marktpreis steht – die konzentrierte Shortposition. Ohne diese konzentrierte Shortposition gäbe es keine Manipulation. Punkt.

Vor einer Weile schrieb ich, dass der geplante Börsegang der NYMEX einen massiven Einfluss auf den Silberpreis haben könnte. Ich bin damals nicht ins Detail gegangen, aber ich mache es jetzt. Es ist mir egal ob die NYMEX an die Börse geht oder nicht. Ich denke, dass beides positiv für Silber sein wird. Ein börsengehandeltes Unternehmen wird viel stärker beobachtet und regulativ überwacht als ein privates Unternehmen. Ich glaube nicht, dass diese Silbermanipulation bei stärkerer öffentlicher Beobachtung noch viel länger bestehen kann. Die NYMEX hat sich dafür entschieden, sämtliche Anschuldigungen zu ignorieren, und hofft, damit durchzukommen. Ich denke nicht, dass das funktionieren wird.

Im Vorfeld des Börsegangs wurde die NYMEX gezwungen, Fakten offen zu legen, von denen ich sicher bin, dass man sie lieber geheim gehalten hätte. Zum Beispiel die Einzelheiten zu Bailey’s Rücktritt. Diese Offenlegungen werden aber hier noch nicht enden. Ich glaube, dass die Vorwürfe über eine Manipulation des Silbermarktes durch die Stellung der NYMEX als börsengehandeltes und selbst regulierendes Unternehmen eine neue Bedeutung bekommen werden.

Ich bin leider zu dem Schluss gekommen, dass die CFTC die Silbermanipulation weiterhin ignorieren wird. Dieser Hund will einfach nicht jagen. Ich hoffe immer noch, dass die SEC ihrer Aufgabe nachkommt.

© Theodore Butler

Exklusiv übersetzt für GoldSeiten.de von Andreas Tschas. Das Original wurde am 31.10.2006 auf der Website www.investmentrarities.com veröffentlicht.

Die großen Leerverkäufer sind sicherlich nicht abgesichert. Sie sichern sich wenig ab, wenn die Preise fallen, und sicherlich noch weniger, wenn die Preise steigen. Ich glaube noch immer, dass sie mit ihren Positionen festsitzen, aber das macht sie nur noch gefährlicher und erhöht auch die Wahrscheinlichkeit, dass sie versuchen werden, neue Ausverkäufe am Markt herbeizuführen. Ob sie damit Erfolg haben werden, kann man nur vermuten. Wenn sie aber erfolgreich sind, sollte niemand überrascht sein.

Ich würde viel lieber über die langfristige Situation bei Silber schreiben, denn das ist es, worauf sich Investoren konzentrieren sollten. Wir müssen aber auch kurzfristige Überlegungen anstellen und hier sind es die konzentrierte Shortposition und die laufende Manipulation, die den täglichen Preis bestimmen. Ein Freund von mir nennt das „Den Fluch“. Der Fluch bedeutet, genau zu wissen, wo Silber letztendlich enden wird, dabei aber nicht zu wissen, wann und wie der große Anstieg beginnen wird. Für den Moment müssen wir mit der Realität der super konzentrierten Shortposition leben.

Das ist aber nicht die einzige rote Flagge bei Silber. Eine außergewöhnliche Entwicklung ist an der NYMEX/COMEX zu beobachten. Diese Entwicklung ist ungewöhnlich und in dieser Form vielleicht noch nie da gewesen. Ihr Chief Financial Officer/Chief Operating Officer (CFO/COO) Jerome Bailey ist plötzlich zurückgetreten. Immer wenn ein CFO plötzlich und unerwartet zurücktritt, gilt die ganze Aufmerksamkeit dem Grund seines Rücktritts, da dieser ein ernsthaftes Problem innerhalb der Organisation andeuten könnte. Der Rücktritt eines CFO kurz vor einem geplanten Börsegang ist direkt schockierend. Ich bezweifle, dass irgendjemand, der das liest, so etwas jemals zuvor erlebt hat. Ich habe es noch nicht erlebt.

Natürlich gibt es viele mögliche Erklärungen, die trotz des außergewöhnlichen Timings nicht auf ein Problem innerhalb der Organisation schließen ließen, und man muss alles daran setzen, die Wahrheit herauszufinden. Ist er krank, wurde er gefeuert, hat er gekündigt, und wenn ja, warum hat er gekündigt? Für Antworten auf diese Fragen müssen wir auf öffentliche Informationen und Fakten vertrauen. Wenn uns die dokumentierten Informationen und Fakten ausgehen, müssen wir gezwungenermaßen Spekulationen anstellen. Sehen wir uns zuerst die Fakten an.

Mr. Bailey wurde im März 2006 von der NYMEX als CFO/COO eingestellt. Er kam mit beeindruckenden Referenzen. Er war für die letzten beiden Jahrzehnte erfolgreicher Partner bei Price Waterhouse, Controller und Managing Director bei Morgan Stanley, CEO von Salomon Bros und Salomon, Inc., CFO von Dow Jones & Co. und CFO und Direktor von Marsh, Inc. (Marsh and McLennan). Jedes dieser Unternehmen ist größer als die NYMEX/COMEX. Sein Arbeitsvertrag deutete darauf hin, dass er in Erwartung des Börsegangs der NYMEX eingestellt wurde. (All diese Informationen können Sie auf www.nymex.com in den SEC-Daten der NYMEX überprüfen). Meiner Meinung nach hatte Mr. Bailey bessere Referenzen als das gesamte Management-Team der NYMEX.

Es bestehen also keine Zweifel bis zu seinem plötzlichen Austritt. Seine Unterschrift erscheint am SEC S-1 Registrierungsformular vom Freitag, den 20. Oktober. Zwei Werktage später, am Dienstag, den 24. Oktober, wurde die Kündigung seines Arbeitsvertrages unterzeichnet. Aus diesem Dokument geht nicht hervor, dass Bailey aus Gesundheitsgründen gefeuert wurde oder gekündigt hat: www.nymex.com/media/8KA102706.pdf. Es scheint, als hätte er es eilig gehabt, die Organisation zu verlassen. Der entscheidende Aspekt seiner Entlassung war eine Sonderzahlung in Höhe von $500.000, um sich nicht negativ über die NYMEX zu äußern.

Die zentrale Frage ist, warum Bailey so plötzlich gekündigt hat. Sie werden denken, dass dies die Frage ist, die sich jetzt Regulatoren und Konsortialmitglieder stellen sollten. Welche Erklärung man auch immer finden mag, warum konnte man damit nicht bis nach dem Börsegang warten? Die einzige Antwort, die ich finde, ist dass er so schnell ausstieg, um sich aus einer persönlichen Haftung zu nehmen, die er vorhersah. Erinnern Sie sich, dass er sich auch auf einen potentiellen großen Zahltag nach dem Börsegang freuen konnte, der ihm viele Millionen Dollar einbringen hätte können. Hier enden die Fakten und wir müssen mit den Spekulationen beginnen.

Bitte seien Sie sich bewusst, dass dies nur meine eigenen Spekulationen sind und dass ich ganz falsch liegen könnte. Was jetzt folgt ist rein meine persönliche Meinung zu einer Theorie, die diesen sehr ungewöhnlichen Rücktritt erklärt. Ich denke, dass dies mit Silber zu tun hat, und der zeitliche Ablauf scheint zu passen. Ich denke, Bailey war ein Außenseiter an der NYMEX und wusste vielleicht nichts über die Vorwürfe einer Silbermanipulation. Ich habe ihm sicherlich nie geschrieben, da ich mich wiederholt an andere Repräsentanten der NYMEX wandte.

Optionen

0

Die 13$ Marke wurde heute bereits geknackt.

Die Frage ist jetzt, ob die Oberkante der Dreieckslinie (Bereich zwischen 11,80-12$)

noch mal getestet wird, oder ein steiler Kursanstieg bis 15$ statt findet.

Die 15$ Marke jedenfalls dürfte einen starken Widerstand darstellen.

Sollte dieser aber auch genommen werden, wäre als nächstes Kursziel die

23$ Marke wahrscheinlich.

Optionen

2

Ted Butler nimmt diese Woche eine Auszeit. Anstatt seines wöchentlichen Kommentars bringen wir diese Woche einen Bericht von James Cook über Ted Butler:

Mr. Butler behauptet, dass der Silberpreis unvermeidlich auf dramatisch höhere Preisniveaus ansteigen muss. Er spricht vom fünf- oder sogar zehnfachen der aktuellen Preise. Seine Argumente sind stark und mitreißend, vor allem weil er damit so oft richtig gelegen hat. Seine Vorhersagen waren nicht nur passend, sondern er brachte auch einige neue, zuvor unbekannte Fakten über Silber und einige scharfsinnige Einblicke in die wahren Zusammenhänge in den Märkten. Er ist der Mann, den jeder liest und dem jeder zuhört. Alles in allem können sämtliche andere Journalisten und so genannte Experten seine Expertise nicht erreichen. Einige werden ihn erwähnen oder seine Meinung bestätigen, aber die meisten behaupten, dass das, was sie geschrieben haben, aus ihrer eigenen Feder stammt. Sie können Ted Butler entweder entsprechend erwähnen oder Sie laufen Gefahr, sich eines Plagiats schuldig zu machen.

Wenn also der größte Silberexperte verspricht, dass der Silberpreis eines Tages explodieren wird, dann sollten Sie ernsthaft daran denken, Silber zu besitzen. Wenn Sie dies bereits machen, sollten Sie sich überlegen, mehr zu kaufen. Es gibt natürlich keine Garantien, aber wer hat bei der bisherigen Entwicklung des Silberpreises ein glaubwürdiges Argument, um die Ansichten von Ted Butler in Frage zu stellen? Mir fällt jedenfalls keines ein. Mr. Butler spricht über eine Vervielfachung des Geldes, das Sie in Silber investieren. Das ist einer der grundsätzlichen Wege, um in Amerika zu Reichtum zu kommen. Sie kaufen irgendetwas, dessen Wert auf ein Vielfaches steigt. Wenn die von ihm genannten spektakulären Preisanstiege eintreffen, kann dies ihre finanzielle Situation entscheidend verändern.

Mr. Butler ist felsenfest davon überzeugt, dass Sie durch den Besitz von Silber in physikalischer Form viel Geld machen können. Durch das Halten von Silber anstatt von Futures, Minenaktien oder Fonds ist es viel wahrscheinlicher, dass Sie den gewaltigen Preisschwankungen standhalten, die Mr. Butler voraussagt. Es ist zu einfach, Papier zu kaufen und wieder zu verkaufen. Broker versuchen, Sie zu überzeugen, Ihre Gewinne zu früh mitzunehmen und Sie werden auch selbst verleitet sein, zu früh zu verkaufen. Hören sie auf diesen entscheidenden Rat und kaufen Sie das reale Metall.

Wenn wir schon über die langfristigen Aussichten und die nötige Geduld sprechen, gibt es allen Grund zu glauben, dass die Faktoren, die den Preis drücken, nicht mehr lange halten werden. Mr. Butler hat überzeugend auf das Fehlverhalten mehrerer Institutionen hingewiesen, die den Status Quo des Silbermarktes auf den Kopf stellen könnten. Wenn das passieren würde, könnten sich die Dinge wie ein Lauffeuer entwickeln und jene, die Silber halten, wären überglücklich. In diesem Fall ist es viel besser, zu früh einzusteigen als zu spät.

Denken Sie darüber nach. Mineralien und Basismetalle werden weltweit hoch geboten. Silber ist genauso wichtig wie jedes andere dieser Metalle, vielleicht sogar noch wichtiger. Es ist absolut lebensnotwendig. Sie kennen die Geschichte über Asien. Die Nachfrage nach den Anwendungen von Silber, Elektronik und Photographie scheint unendlich groß zu sein. Dies scheint das Downside-Risiko zu beschränken. Mr. Butler behauptet, dass Silber hohe Erträge bei geringem Risiko bietet und er hatte bisher meist Recht. Sein klar ausgesprochener Rat an Sie lautet, jetzt Silber zu kaufen.

© James Cook

Exklusiv übersetzt für GoldSeiten.de von Andreas Tschas. Das Original wurde am 07.11.2006 auf der Website www.investmentrarities.com veröffentlicht.

Optionen

0

Thread abonnieren

Thread abonnieren