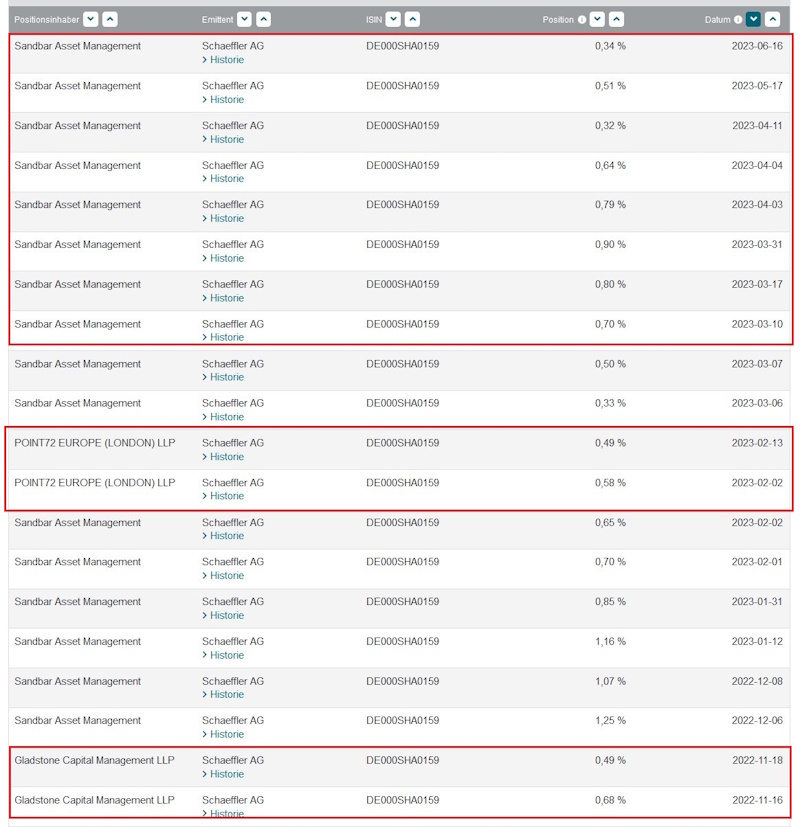

Schau mal hier. Habe auf der Bundesanzeiger-Website (Netto-Shortpositionen) "Schaeffler" und "historische Daten anzeigen" gewählt.

In der Liste finden sich viele der Hedgefonds, die auch Shortsell.nl nennt. Allein schon auf der ersten Seite finden sich: Sandbar, Point72, Gladstone. Auf den folgenden Seiten tauchen auf Qube, PSquared und GSA auf. Auf der letzten Seite (Seite 6) findet sich auch Endagine, allerdings mit Einträgen von 2018.

Die letzten Einträge von Sandbar stammen von Juni 2023. Ich bezweifle, dass die Zahl der Shortseller aktuell bei null sein soll, wie du schreibst. Womöglich sind inzwischen nur einige Positionsgrößen unter die Meldeschwelle von 0,5% gefallen, weil die Positionen teilaufgelöst wurden.

FAZIT: Ich sehe die Daten von Shortsell.nl im Kern bestätigt. Zu beachten ist außerdem, dass Shortsell.nl für ihre/seine Daten ein aktuelles Referenzdatum nennt, nämlich den 22. Sept. 2024 - außerdem gibt Shortsell.nl die kumulierte Quote von 1,78% an.

|

Angehängte Grafik:

2024-09-24_13__27_netto-....jpg (verkleinert auf 63%)

1 |

2 |

3 |

4 |

377 |

378 |

379

| 379

1 |

2 |

3 |

4 |

377 |

378 |

379

| 379

Thread abonnieren

Thread abonnieren