11.111

|

Seite 1 von 3

neuester Beitrag: 04.04.06 22:01

|

||||

| eröffnet am: | 30.12.05 13:39 von: | Katjuscha | Anzahl Beiträge: | 65 |

| neuester Beitrag: | 04.04.06 22:01 von: | Katjuscha | Leser gesamt: | 19863 |

| davon Heute: | 15 | |||

| bewertet mit 16 Sternen |

||||

|

2 |

3

|

2 |

3

|

||||

|

--button_text--

interessant

|

|

witzig

|

|

gut analysiert

|

|

informativ

|

16

Da es mir extrem schwer gefallen ist, für Boxenbauers Depotwettbewerb nur 5 Werte auszusuchen, werde ich diesen Thread nutzen, um eben 6 weitere Werte zu betrachten. Dabei werde ich allerdings nicht all diese Werte bis Ende Dezember 2006 halten, sondern auch mal Gewinne oder Verluste realisieren. Es geht nur darum, diese 11 Werte zu verfolgen, um zu sehen, inwiefern man zu einem bestimmten Stichtag (hier 30.12.2005) bei gleich 11 Werten ein halbwegs gutes Einstiegstiming hinbekommen kann. Grundsätzlich sind es aber schon Langfristanlagen (12 Monate), die ich auch so lange halten will. Nur lasse ich eine Aktie nicht weitere 10 Monate liegen, wenn sie mein Kursziel schon nach 4-8 Wochen erreicht, um es mal übertrieben auszudrücken.

Also hier erstmal meine 11 Werte, die ersten Betrachtungen/Analysen dazu folgen später, wobei ich zu den 5 Werten in Boxenbauers Depotwettbewerb ja schon eine kurze Begründung geliefert habe.

Kaufkurse entsprechend Schlusskurse 30.12.2005 (reiche ich dann ebenfalls nach).

Analytik Jena (521350)

Biotest St. (522720)

Brain Force (919331)

Broadnet (549086)

Drillisch Call Basis 5,0 € (DB6645)

IBS (622840)

Morphosys Call Basis 40 € (DB3742)

Plasmaselect Long Turbo KO 4,27 (SG24LV)

Progeo (692650)

Pulsion (548790)

EuroStoxx50 Call 3300 ; LZ 12/2008 (TB8WT0)

Abgesehen vom EuroStoxx-Call habe ich alle diese Werte seit gestern auch in meinem realen Depot, dass derzeit 13 Werte umfasst.

Mir würden eigentlich noch 11 weitere Werte einfallen, aber ich hab keine Lust sie alle zu verfolgen. Da wären z.B. noch Werte aus dem Solarbereich, wo ich Q-Cells und Reinecke&Pohl auswählen würde, oder spekulative Aktien wie Net AG oder United Labels, die zum Jahresende stark gefallen sind, jetzt aber eine mittelfristige Tradingchance sein dürften. Oder meine realen Depotwerte Nemetschek und Höft&Wessel, die ich bereits seit 15 Monaten halte und weiterhin zumindest noch 30-40% Kurspotenzial erwarte. Jedenfalls hab ich gar nicht so viel Geld, wie ich derzeit aufgrund so vieler günstiger Aktien anlegen wollte. Das ist auch der Grund wieso ich grundsätzlich auch für die europäischen Indizes bullish bin (siehe EuroStoxxCall LZ 12/08 mit impliziter Vola von 0), auch wenn ich 2006 volatile Märkte erwarte, und der Dax ganz sicher nicht noch mal 28% plus hinlegt.

Also bis später!

Grüße, katjuscha

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Das 1. Halbjahr 2005 hat Dich wohl nach oben gehoben.

Mit Deinen genannten 06-er Titeln sehe ich diesmal die Chance mitzuhalten.

Hast Du diesen thread als Allein-Unterhalter gedacht?

bzw., wie könnte eine Mitwirkung aussehen?

Mein Depot hat 2005 erstmal einen erfreulichen Gewinn beschert von +25% - und gehe voll Hoffnung in 2006.

Alles gute - man schreibt sich! - Frdl. Kritiker.

Optionen

| Antwort einfügen |

| Boardmail an "Kritiker" |

|

Wertpapier:

Analytik Jena

|

1

Auch Dir schon mal nen Guten Rutsch und ein schönes neues Jahr!

Grüße

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

1

Analytik Jena entwickelt, produziert und vertreibt modernste Analysemesstechnik und ist heute ein weltweit anerkannter Partner bei Investitionsprojekten in Wissenschaft und Industrie. Das Konzernunternehmen hat sich mit Hightech Analysesystemen sowie umfangreichen Engineeringleistungen bei der Planung und Realisierung von Kliniken oder Laboratorien zum Systemanbieter etabliert.

Aktienkennzahlen 04/05 sowie 05/06e bei Aktienkurs von 5,5 €

KUV - 0,32 - 0,28

KGV - 275,0 - 13,0

KBV - 1,0 - 1,0

EK-Quote - 45% - 50%

Eine übersichtliche und sehr umfangreiche Tabelle zu den Unternehmenskennzahlen der letzten 5 Geschäftsjahre findet Ihr auf der Homepage des Unternehmens unter Investor Relations und Kennzahlen

Auffällig dabei ist die höchste Bruttomarge seit dem Jahr 2000, obwohl die Umsätze im letzten Jahr stark gefallen sind. Was man in der Übersicht nicht sehen kann, ist die Tatsache, dass man im 4.Quartal des GJ04/05 ein EPS von 11 Cents erreicht hat, was auf Restrukturierungen und ein verbessertes Währungsergebnis zurückzuführen ist. Ergo, hält sich der Euro/Dollar in Regionen um 1,20, hat Analytik Jena bei steigenden Umsätzen gute Chancen sein EPS im Gesamtjahr auf mindestens 40 Cents zu steigern. Zumal Umsatzwachstum dazu kommen dürfte.

Dieses Umsatzwachstum kommt vornehmlich aus dem Projektgeschäft, da dieses nach dem starken Einbruch im letzten Jahr nun wieder anzieht (siehe letzte Großaufträge). Allerdings sind die Gewinnmargen in diesem Sektor gering, weshalb der Konzern vor allem auf das Instrumentengeschäft setzt, und nach eigenem Bekunden (EK-Forum im November) auch hier sehr optimistisch ist, den Umsatz prozentual zweistellig steigern zu können.

Meine Erwartungen liegen aufgrund der guten Postionierung des Unternehmens und dem Optimismus des Vorstands bei Umsatzerlösen von 75 Mio € in diesem Geschäftsjahr. Mit etwas verbesserter Bruttomarge und weniger Verlusten durch negative Wärhungsentwicklung dürfte insgesamt eine Nettomarge von mindestens 2% oder einem EPS von 40 Cents drin sein. Wenn man das Ergebnis des 4.Quartals zugrunde legt, ist sogar theoretisch mehr möglich.

Ein relativ großes Problem sehe ich noch in der IR-Arbeit. Die positiven Dinge im 4.Quartal wurden dem Markt überhaupt nicht vermittelt. Die Segmentberichterstattung ist im Geschäftsbericht unvollständig, obwohl gerade das für den Aktionär extrem wichtig sein dürfte. Prognosen oder Ziele für das nächste Geschäftsjahr (in Zahlen ausgedrückt) scheinen für den Vorstand ein Fremdwort zu sein.

Andererseits sehe ich gerade diesen Vorstand auch als Pluspunkt, denn er ist in meinen Augen sehr kompetent und zwar mit den 3 Vorständen in allen Bereichen, also vom operativen Geschäft über internationalen Vertrieb bis hin zum Controlling. Nur scheint er eben kein Vorstand zu sein, dem die Kursentwicklung besonders wichtig ist. Wobei die Anzahl der eigenen Aktien im letzten Geschäftsjahr immerhin von 1% auf etwa 2,25% zugenommen hat.

Na ja, die ersten beiden Quartalszahlen sowie die Hauptversammlung im März und die ersten wichtigen Messen im 1.und 2.Quartal werden das Potenzial der Aktie verdeutlichen.

Charttechnik:

Noch ist die Aktie in einem Keil aus einem mittelfristigen Abwärtstrend und einem längerfristigen Aufwärtstrend gefangen. Etwa im März/April wird dieser Keil allerdings spätestens aufgelöst, und ich hoffe und vermute natürlich in Richtung Norden. Zufälligerweise passt diese Zeitraum auch genau mit dem Datum der Hauptversammlung und einer der wichtigsten Messen für das Unternehmen (April in München) zusammen.

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Congrats, kat!

Auf die nächsten 11.111 Postings, von denen die meisten sogar echte (also nciht die geprüften sondern echte *ggg*) Qualitätspostings sind!

Axo - wohin zum einen heben? ;o)

__________________________________________________

VIVA ARIVA!

Optionen

| Antwort einfügen |

| Boardmail an "SAKU" |

|

Wertpapier:

Analytik Jena

|

0

du hast hier die analytik jena Aktie als Kauf empfohlen aber vor zwei Wochen als klarer Verkauf. Woher kommt denn dein Sinneswandel.

10. Sag ich doch.Klarer Verkauf aufgrund der sinkenden Katjuscha 15.12.05

21:04

Optionen

| Antwort einfügen |

| Boardmail an "ElSombrero" |

|

Wertpapier:

Analytik Jena

|

0

Also jetzt nochmal für Alle. Ich dachte eigentlich, dass dieses Posting klar als Scherz zu erkennen war. Oder hat schon mal jemand ein Posting von mir gesehen, wo ich einfach nur schreibe "klarer Verkauf" oder "klarer Kauf" ohne dafür auch nur eine Begründungn anzugeben?

Habe ja vorher zu Analytik Jena mehr als genug Gründe geliefert, wieso die Aktuie trotz sinkender Umsätze ein klarer Kauf ist. Ich habe mit diesem Posting "klarer Verkauf" nur darauf reagiert, wie blöd Anleger sind, die auf eine Meldung (Quartalszahlen) negativ reagieren, obwohl die Umsatzzahlen bereits 2 Monate vorher bekannt waren. Das habe ich durch diese ironische Art und Weise rüberbringen wollen. Wundert mich dass ihr darauf so reagiert.Aber vielleicht gibts ja von anderen Usern so oft ähnliche Einzeiler-Postings, dass Ihr es für möglich gehalten habt, ich könnte das ernst meinen.

Na ja, ab jetzt wieder zurück zum Sinn dieses Threads. Morgen mache ich mit den einzelnen Aktien weiter, wobei ich nicht alle so umfangreich analysieren werde, wie Analytik Jena.

Grüße

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Die Überschuss-Entwicklung im 4. Quartal ist einerseits auf die Umsatzentwicklung (15,8 Mio.) und das daraus resultierende Bruttoergebnis (5,2 Mio.) zurückzuführen. Zum anderen wurden die Allgemeinen Verwaltungskosten reduziert, die F&E-Kosten sogar halbiert und nochmals eine Steuererstattung aus Sondereffekten von 0,2 Mio. eingenommen, wodurch das EPS auf 0,11 € angestiegen ist.

Die Zinsaufwendungen (vor allem aufgrund des Schuldscheindarlehens) und Währungsverluste haben überproportional auf 522 Mio. zugenommen und das EPS somit erheblich reduziert. Wie bist Du darauf gekommen, dass die Währungsgewinne das EPS im 4. Quartal erhöht haben ?

Sicherlich ist Analytik Jena ein interessanter Wert. Das Management hat wieder eine positive Prognose abgegeben und vor allem die margenstarken Instrumente-Sparte wächst (allerdings hat das Management im letzten Jahr schon einmal deutlich daneben gelegen …). Des weiteren sollten die F&E-Kosten alleine schon hinsichtlich der Zukunftssicherung wieder erhöht werden, was sich ergebnismindernd auswirken wird. Die Position „Zinsaufwendungen und Währungsverluste“ ist für mich auch nicht wirklich kalkulierbar. Mit Sicherheit aber werden zukünftig wieder Steuern anfallen.

Dein geschätzten KGV von 13 ist ambitioniert aber erreichbar. Mittel- und langfristig steht und fällt somit auch Analytik Jena mit dem dauerhaften Umsatzwachstum – und somit mit seinem „nachträglich erfolgreichen Geschäftsmodell“ !

Optionen

| Antwort einfügen |

| Boardmail an "Fundamental" |

|

Wertpapier:

Analytik Jena

|

0

Jetzt nur kurz zu deinen Anmerkungen (ist schon spät).

Gerade die Umsatzentwicklung im 4.Quartal (15,8 Mio) hätte doch eher für ein sinkenden Gewinn (steigenden Verlust) gesprochen, denn der Umsatz lag ja unter dem Schnitt der ersten 3 Quartale, und da wurden 9 Cents Verlust (gesamt) gemacht. Es muss also an den verbesserten Margen gelegen haben, und da hast du ja schon einige Gründe angesprochen.

Genau das sind ja die Gründe wieso ich so optimistisch bin. Die Kosten werden reduziert und die Währungsschwankungen (hin zum Euro) sichert man besser ab. Bei einem KUV von unter 0,3 werden sich diese Maßnahmen in Zukunft überproportional auf die Gewinnentwicklung auswirken. Wie stark das genau sein wird, werden wir erst nach den ersten beiden Quartalen wissen, also im Mai. Vorher traue ich mir selbst keine genaue Prognose zu, aber genau wie du es bei deinen Werten siehts, denke ich bei Analytik Jena auch, dass die Umsatzentwicklung deutlich positiv sein wird, und die positive Entwicklung des Anteils aus dem Instrumentengeschäft wird zusätzlich für steigende Gesamtmargen sorgen.

Aber wie gesagt, es ist natürlich eine Spekulation. Bei einem KBV von 1,0 und einem KUV unter 0,3 in dieser Branche und mit dieser Reputation des Unternehmens ist diese Spekulation aber sicher keine unrealistische. Warten wirs ab! Die Aktie muss natürlich kein Highflyer des 1.Halbjahres werden, aber man darf auch nicht vergessen, dass bei Analytik Jena das Geschäftsjahr schon im September endet. Ich erhoffe mir dann im Dezember einen sehr positiven Ausblick auf das folgende Geschäftsjahr, für das ja jetzt auch schon Aufträge im Projektgeschäft vorliegen. Ist für den Depotwettbewerb von Boxenbauer nicht unwichtig, was gerade im Dezember passiert. Timing ist alles, und übrigens (um deine Frage aus deinem THread zu beantworten) dürftest du mit Catalis ein ziemlich gutes Timing haben, wenn ich mir den Chart so anschaue. Könntest du perfekt getroffen haben.

Grüße

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Tabelle erklärt sich eigentlich von selbst, aber da Fundamental ja den Saldo aus Zinserträge/Wärungsgewinnen zu Zinsaufwendungen/Währungsverlusten sowie die Steuern angesprochen hat, dazu wenigstens meine Zahlen noch zusätzlich. Ich rechne in diesem Geschäftsjahr mit einem Saldo von 1,2 Mio € bei einer Steuerquote (incl. Latente Steuern) von 20%. Im nächsten Geschäftsjahr verbleibt der Saldo bei 1,2 Mio € (wobei Zinsaufwand leicht abnimmt, aber dafür Währungsverlust womöglich durch wieder steigenden Euro zunimmt) und die Steuerquote erhöht sich auf knapp 30%.

Ansonsten hängt halt alles davon ab, ob meine Umsatzschätzungen realistisch sind. Ich glaub die restlichen Schätzungen sind es. Und auch beim Umsatz dürften, mit Hinblick auf die Vergangenheit sowie die Aussagen des Vorstands auf dem EK-Forum, die Schätzungen (Umsatzsteigerung bei 15% p.a.) relativ realistisch sein.

Wenn der Vorstand diese doch immernoch relativ geringen Margen nicht hinbekommen sollte, wäre das schon bedenklich. Würde nicht gerade für ein ShareholderValue-Prinzip bei diesem Unternehmen sprechen.

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

Angehängte Grafik:

analytik05-07.GIF

analytik05-07.GIF

0

Grundsätzlich finde ich diesen Thread auch klasse, denn genau diese Art der dauerhaften Investment-Analyse gibt`s hier viel zu wenig :-)

Da wir eine sehr ähnliche Strategie verfolgen, möchte ich zu meinen "anderen Facts" aber noch ein paar Bemerkungen loswerden:

Die Steigerung der Brutto-Marge liegt m.E. ausschließlich an dem überproportionalen Anstieg der Instrumenten-Sparte. Sorry, aber ich kann hier mit dem KuV von 0,3 oder dem KBV echt nichts anfangen, zumal diese im vergangenen (schlechten) Jahr auch schon ähnlich waren ...

Die Position "Zinsaufwendungen und Währungsverluste" bleibt für mich eine "Black-Box", da ich die Relation beider Positionen nicht kenne und die Zins- und Währungsentwicklung nicht einschätzen kann. Halte Deine Prognose allerdings nicht für unrealistisch.

Ein Thema könnten noch die Abschreibungen sein, da Analytik F&E-Kosten aktiviert. Aber auch hier ist es schwer, eine genaue Prognose abzugeben.

Den größten Knackpunkt sehe ich im "nachhaltig erfolgreichen Geschäftsmodell", denn ich investiere nur in intakte Entwicklungen. Analytik hatte einen bösen Umsatzeinbruch, der sich nun wieder umzukehren scheint. Etwas enttäuscht war ich aber schon wieder (nach den sehr positiven Ankündigungen im Q3-Bericht) von den Q4-Zahlen, da hier "nur" ein Umsatz von 15,8 Mio. erzielt wurde. Von daher halte ich Deine Einschätzung von +15% (eigentlich sogar 16,5 %) für sehr ambitioniert !

Da ich Analytik aufgrund der fundamentalen Lage nicht gerade für eine unterbewertete Perle halte, relativiert sich das Investment in der Tat auf die zukünftige Umsatzentwicklung ... und hier steht für mich immer (!) das "nachhaltig erfolgreiche Geschäftsmodell" an oberster Stelle. Und da möchte ich ehrlich sein und würde andere Werte Analytik vorziehen (Catalis, Wire Card usw.), da hier die Wahrscheinlichkeit des Umsatzwachstums im Gegensatz zu Analytik so gut wie gesichert ist. Aber mit Sicherheit hast Du viel bessere Branchenkenntnisse und und kannst es besser als ich einschätzen.

Also: Sollte Deine (hohe) Umsatzerwartung eintreffen, ist Analytik sicherlich ein gutes Investment.

Optionen

| Antwort einfügen |

| Boardmail an "Fundamental" |

|

Wertpapier:

Analytik Jena

|

0

Ob jetzt also in einzelnen Quartalen (wie bei A.Jena üblich) mal der Umsatz wegbricht (wie im 3.Quartal) oder die Zinsaufwendungen/Währungsverluste höher sind (wie im 4.Quartal) oder ob Latente Steuern aktiviert werden, all diese Dinge glätte ich dann häufig, und setze sie in Beziehung zu Vorjahren, Prognosen, Äußerungen des Vorstands etc.!

Das mag sich jetzt zu einfach anhören, habe damit aber gute Erfahrungen gemacht, zumal ichs mir ja trotzdem nicht einfach mache.

Die Währungsrisiken sind für mich sicherlich auch ne BlackBox, weil sie nicht immer gesondert ausgewisen werden, sondern zusammen mit den Zinsaufwendungen veröffentlicht werden. Ich gehe mal davon aus, dass Analytik Jena im 4.Quartal vor allem duch das Schuldscheindarlehen und die insgesamt höheren Verbindlichkeiten diese 0,5 Mio erzielt hat. Das wird sich natürlich so schnell nicht ändern, weshalb das Unternehmen unbedingt an der Ebitda-Marge arbeiten muss. Dort kann man am meisten einsparen, und dort muss das Unternehmen auch sparen, sonst holt man die negativen Zinseffekte nicht raus, und nur dann macht die Aufnahme des Darlehens ja Sinn. Nur durch Veränderungen im Umlaufvermögen (Abnhame Forderungen) erzielt man keinen nachhaltigen positiven operativen CashFlow.

Was den Umsatz anbetrifft. Na ja, ich schrieb ja 15% p.a., was bei etwas mehr als 16% in diesem Geschäftsjahr und 14% im nächsten Geschäftsjahr dann hinkommt. Sind aber Kinkerlitzchen. Insgesamt hat Analytik Jena in den beiden Vorjahren mehr als 85 Mio € erlöst. Ob das wieder gelingt, weiß ich natürlich nicht, aber erstens sollen in allen bereichen die Geschäfte wieder anziehen, und zweitens ist das für mich auch nicht entscheidend.

Wichtig für mich ist die Entwicklung im Instrumentengeschäft und ein besserer Focus auf Kosteneinsparungen. Ich will ganz sicher keine Personalentlassungen bei dieser angespannten Lage in Ostdeutschland, aber ne Ebitda-Marge von 6% im Geschäftsjahr 2006/07 ist sicher nicht zu viel verlangt. da gibts genügend Möglichkeiten.

Ansonsten kann ich halt nur immer wieder betonen, dass mir deine Anlagestrategie wirklich sehr gefäüllt, aber sie unterscheidet sich nunmal doch etwas von meiner. Gerade an den Beispielen catalis und Analytik Jena sieht man das sehr gut. Deine Catalis ist wirklich ne klasse Wachstumskatie, aber ich investiere nicht gerne in Unternehmen, die bereits sehr hohe Nettomargen haben und dazu auch noch Aktienverwässerungen in hohem Ausmaße vornehmen. Na klar, ist letzteres auch nicht schlimmer als wenn Analytik Jena dann höhere Zinsaufwendungen durch mehr Fremdkapital aufnimmt, aber für mich ist das immer ein negativen Zeichen gewesen (hat vielleicht noch mit negativen Erfahrungen in den letzten 10 Jahren zu tun).

Na ja, für mich ist Analytik Jena jedenfalls einer dieser antizyklischen Käufe, sicherlich mit spekulativem Charakter, aber realistisch. Mit etwas Pech ist das Jahr 2006 für den Aktienkurs noch nicht das Jahr des starken Anstiegs, aber das passiert den besten Anlegern. Für mich ist das 2.Halbjahr aber vorentscheidend für die Kursentwicklung der gesamten nächsten 24 Monate.

Grüße

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Analytik Jena - 5,58 €

Biotest - 24,45 €

Brain Force - 3,45 €

Broadnet - 3,13 €

Drillisch Call - 0,48 €

IBS - 3,00 €

Morphosys Call - 0,96 €

Plasmaselect Long - 2,37 €

Progeo - 2,25 €

Pulsion - 5,31 €

Euro Stoxx Call - 5,57 €

Alles Xetra bzw. Euwax, außer bei Progeo (dort Frankfurt, weil Xetra faktisch kein Handel). Einge der Werte gabs aber in Frankfurt 3-4% günstiger.

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Ich halte es normalerweise mit 5 - 8 Werten im Depot.

Gruss Krautrock

Optionen

| Antwort einfügen |

| Boardmail an "Krautrock" |

|

Wertpapier:

Analytik Jena

|

0

Ab Ordergrößen von etwa 1500 € sind die Gebühren ja fast gleich hoch, und da bin ich ja immer drüber. Teilausführungen habe ich sehr selten. Entweder ich kauf direkt aus dem Ask oder es handelt sich um liquide Aktien. Bei den Derivaten kauf ich eh aus dem Ask, weil sie faktisch gar nicht an der Euwax gehandelt werden.

Und ob nun 8 Werte oder 11 Werte, das macht den Kohl auch nicht mehr fett. In meinem realen Depot hab ich sogar 12 Werte, da Nemetschek und Höft&Wessel noch drin sind, der EuroStoxx aber fehlt.

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Gerade bei größeren Summen würde ich die Vorzüge bevorzugen, da der Umsatz wesentlich höher ist.

Optionen

| Antwort einfügen |

| Boardmail an "KTM 950" |

|

Wertpapier:

Analytik Jena

|

0

Hast Du genug Geduld, Katjuschka?

Gruss Krautrock

Optionen

| Antwort einfügen |

| Boardmail an "Krautrock" |

|

Wertpapier:

Analytik Jena

|

0

2. Es sind 3 Tage im neuen Jahr vergangen. Also mal ruhig bleiben!

3. Derzeit scheinen Nebenwerte echt out zu sein.

4. Hätte ich die Schlußkurse in Frankfurt am 30.12. genommen, sähe es viel besser aus.

@all, Sorry dass ich derzeit nicht viel schreibe. Hab privat einiges um die Ohren und mein PC streikt auch desöfteren. Ich werd mich bemühen, in den nächsten 2 Wochen alle Werte halbwegs ordentlich zu präsentieren.

Grüße

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

1

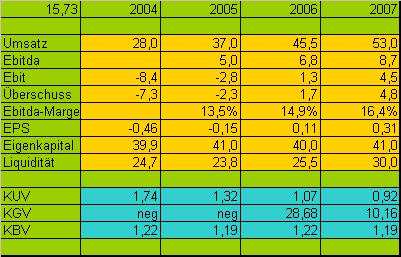

Andererseits gibt es mehr als genügend Kaufgründe für diese Aktie.

- Das Unternehmen wächst derzeit mit 30-35% pro Jahr

- Das Ebitda liegt bereits 2005 bei knapp 30 Cents pro Aktie

- Der CashFlow war im 2.Halbjahr 2005 bereits positiv

- Der Cashbestand deckt die Hälfte der gesamten Marktkapitalisierung (Folge: positives Zinsergebnis, möglicherweise bald Dividendenzahlung)

- Das Eigenkapital liegt nur knapp unter der Marktkapitalisierung

- Die EK-Quote ist extrem hoch, da man keine Darlehensverbindlichkeiten aufweist

- Der Unterschied zwischen Ebitda und Überschuss in 2005 und Vorjahren ergibt sich aus hohen Abschreibungen auf Sachanlagen, die jedoch mit den Jahren immer weiter nachlassen

- Die Verlustvorträge dürften für mehrere Jahre reichen

- KUV und KBV bei jeweils 1,1 und das KGV dürfte nach meinen Erwartungen für 2007 bei 9-10 liegen

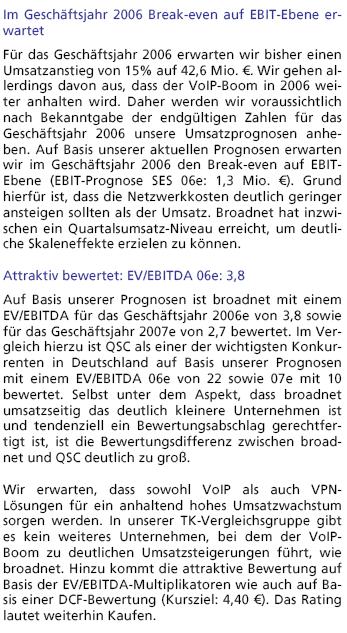

Hier mal die heutige Meldung zum Geschäftsjahr 2005. Die Umsätze und liquiden Mittel lagen über meinen Erwartungen, weshalb ich eine angepasste Tabelle zu den Prognosen angefertigt habe (angehängte Graphik). Fragen dazu beantworte ich wie immer gerne. :)

Broadnet steigert Jahresumsatz um 32 %

09.01.06 20:30

Die Broadnet AG hat den Umsatz im Geschäftsjahr 2005 voraussichtlich um 32 % gegenüber dem Vorjahr auf 36,8 Millionen Euro gesteigert (2004: 28,0 Millionen Euro). Im Vergleich zum dritten Quartal 2005 hat der Konzern in den letzten 3 Monaten des Geschäftsjahres 2005 mit 10,6 Millionen Euro einen Umsatzzuwachs von 12 % generiert. Wachstumstreiber war insbesondere die weiter über Plan gestiegene Nachfrage, vor allem nach Voice over IP-Produkten. Neben den Vertriebsoffensiven und Roadshows trug auch der zunehmend expandierende Markt zu der hohen Akzeptanz bei, teilte das Unternehmen am Montag in Hamburg mit.Mit einem vorläufigen Finanzmittelbestand von 23,8 Millionen Euro schließt der Konzern das Geschäftsjahr 2005 mit einem Finanzmittelverbrauch von 0,8 Millionen Euro nahezu ausgeglichen ab. Bereinigt um Lieferantenvorauszahlungen zur Sicherung von Einkaufskonditionen beträgt der Finanzmitteleinsatz im abgelaufenen Jahr nur 0,2 Millionen Euro.

Quelle: BoerseGo

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

Angehängte Grafik:

broadnet-prognose.JPG

broadnet-prognose.JPG

1

Analytik Jena Tochterunternehmen rüstet neue Universitätsklinik in Moskau aus

Jena, 11.1.2006 - Die AJZ Engineering GmbH, ein Unternehmen der Analytik Jena GROUP, wird als Generalunternehmer das Klinikum der Moskauer Lomonossow Universität mit modernster Medizintechnik ausrüsten. Im Sommer 2005 hatte AJZ Engineering im Rahmen einer internationalen Ausschreibung der Stadt Moskau und der Lomonossow Universität den Zuschlag für dieses Projekt erhalten. Das Projekt hat ein Volumen von 32 Mio. EUR und wird über zwei Jahre realisiert. Noch im Dezember 2005 wurden die Verträge durch die Stadtregierung von Moskau in Kraft gesetzt und das Projekt gestartet.

Das Moskauer Universitätsklinikum ist das erste interdisziplinäre Klinikum für Forschung und Ausbildung, dass nach dem Zerfall der Sowjetunion in der Russischen Förderation im Zeitraum von 2005 bis 2007 neu errichtet wird. Das Klinikum soll im Endausbau über ein eigenes Zentrum für Herz-, Thorax- und Gefäßchirurgie sowie über ein eigenes Forschungslabor, in der modernste Methoden der Zelltherapie für klinische Anwendungen entwickeln werden, verfügen.

300 Betten im stationären Bereich, ein hochmodernes Laborzentrum sowie fortschrittlichste Ausbildungseinrichtungen gehören ebenfalls zu den wesentlichen Teilen dieses Vorhabens.

Eine hochrangige, russische Expertendelegation hatte 2004 das neue Jenaer Klinikum der Friedrich Schiller Universität besucht. Wesentliche Komponenten finden sich daher auch im Moskauer Projekt wieder. Dies spricht für die internationale Wertschätzung des Jenaer Projektes, an dessen Realisierung die AJZ Engineering maßgeblich beteiligt war.

Das Jenaer Unternehmen wird neben der medizinisch-technologischen Werksplanung, alle Ausrüstungen liefern und montieren sowie das russische Personal ausbilden.

Nach dem Auftrag für die schlüsselfertige Errichtung des Föderalen Nierentransplantations- und Dialysezentrums im Wolgograder Gebiet mit einem Wert von über 90 Mio. EUR im letzten Jahr hat das Unternehmen der Analytik Jena GROUP damit einen weiteren Großauftrag im föderalen Gesundheitssektor Russlands erhalten.

Über Analytik Jena AG

Der Analytik Jena Konzern (ISIN: DE0005213508) entwickelt, produziert und vertreibt modernste Analysemesstechnik und ist heute ein weltweit anerkannter Partner bei Investitionsprojekten in Wissenschaft und Industrie. Analytik Jena hat sich mit Hightech Analysesystemen sowie umfangreichen Engineeringleistungen bei der Planung und Realisierung von Kliniken oder Laboratorien zum Systemanbieter etabliert. Abgerundet wird das Portfolio durch effiziente kundenspezifische Softwarelösungen (LIMS) zum Management der in den Laboratorien anfallenden riesigen Datenmengen. Zu den Kunden der 1990 gegründeten Analytik Jena AG zählen namhafte Unternehmen aus allen Bereichen der Pharmazie, Biotechnologie und Umwelttechnik sowie Universitäten und Forschungsinstitute in über 70 Ländern. Das Unternehmen beschäftigt derzeit über 450 Mitarbeiter.

Kontakt:

Analytik Jena AG

Thomas Fritsche

Unternehmenskommunikation

T.: 03641 / 77 - 92 81

F.: 03641 / 77 - 99 88

t.fritsche@analytik-jena.de

Optionen

| Antwort einfügen |

| Boardmail an "Fundamental" |

|

Wertpapier:

Analytik Jena

|

0

Was mich derzeit ein wenig an dem Unternehmen stört, ist die Tatsache, dass niemand zu wissen scheint, welche Absatzgrößen man mit Instrumenten zur Untersuchung der Vogelgrippe oder BSE aufweisen kann. Man weiß nur das Analytik Jena da gut positioniert ist, und auch schon kleinere Aufträge bekommen hat, aber wirkliche Öffentlichkeitsarbeit kann ich da nicht erkennen. Bei den Untersuchungen am Bodensee (Vergiftung) waren ja auch die Instrumente von Analytik Jena eingesetzt worden. Nur scheint das niemand zu wissen. Ist für nicht für den Aktienmarkt wichtig, sondern für Marketing und Vertrieb. Ich hoffe ich irre mich da, und Analytik Jena ist in Branchenkreisen sehr bekannt.

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Da ich immer gesagt habe, dass der Erfolg von Analytik ausschließlich von der Umsatzentwicklung abhängt, bin ich heute sofort nach dieser adhoc kosequenterweise noch vor der Börseneröffnung eingestiegen (-> "Ehrlichkeit an der Börse" !).

Optionen

| Antwort einfügen |

| Boardmail an "Fundamental" |

|

Wertpapier:

Analytik Jena

|

1

Das Unternehmen

Die technologieorientierte Unternehmensgruppe mit dem Kernbereich Bauwerksinformationstechnologien entwickelt, produziert und installiert Informationssysteme zur Überwachung großräumiger und verteilter Strukturen wie Gebäude, Leitungssysteme oder Ingenieurbauwerke.

Progeo führt die Produktlinien SMARTEX® und GEOLOGGER®, Online-Monitoring-Systeme für die Überwachung von Bauwerksabdichtungen und Rohrleitungen. Man entwickelt, projektiert und liefert kundenspezifische Informationssysteme auf der Basis eigener Feldbussysteme und Sensorik, und man bietet umfassenden Service bei Fragen der Leckageerkennung und -ortung.

Die Kennzahlen

Progeo erscheint auf den ersten Blick ziemlich teuer, denn man ist mit einem KUV05 von 3,3, einem KBV05 von etwa 3,0 und einem KGV05 von etwa 45 nicht gerade das, was Anlegerherzen höher schlagen lässt.

Die Fantasie

Der wesentliche Kaufgrund für mich sind die Perspektiven bei der Überwachung von Mülldeponien. Es gibt seit 2 Jahren europäische Richtlinien, die bis 2010 von allen Deponiebetreibern umgesetzt werden müssen. Derzeit zögern die Betreiber diese Umsetzung noch hinaus, aber irgendwann wird Progeo mit seiner Geologger-Technologie enorm davon profitieren. Die wenigen Großaufträge, vor allem aus dem Ausland, in den letzten 2 Jahren haben gezeigt welches Gewinnpotenzial hier auf Progeo wartet. Beim letzten Großauftrag aus den Niederlanden arbeitete Progeo mit einer Ebit-Marge von 25%. Sollte Progeo also mal in einem Jahr 3-4 solcher Großaufträge erhalten, kann sich der Jahresumsatz von im abgelaufenen Jahr bei etwa 2,2 Mio € schnell verdoppeln oder gar verdreifachen. Für die Gewinne bedeutet das deutlich überproportionales Wachstum.

Aber Progeo ist nicht nur im Bereich der technologischen Überwachung von Mülldeponien gut positioniert, sondern mit Smartex auch bei der Gebäudeüberwachung, Rohrleitungen etc.!

Fazit

Die Aktie ist eine Wette darauf, ob Progeo den Durchbruch bei den Auftragseingängen in diesem Jahr schafft. Derzeit investiert man noch in den Bekanntheitsgrad bei Kunden und vor allem der öffentlichen Hand als Auftragsgeber und juristischem Akteur. Zeichnen sich durch höhere Auftragseingänge Jahresumsätze von 4-5 Mio € ab 2007 ab, dürfte die Aktie deutlich outperformen, denn dann läge das KGV wohl bei 5-6.

Also nix für Feiglinge, aber ich meine das solche Nischen in der Umwelttechnologie sehr interessant sind, und daher eine spekulative Beimischung Sinn macht.

Vielleicht noch nicht unedingt eine Aktie fürs 1.Halbjahr, aber wenns zu Großaufträgen kommt, geht's da oft sehr schnell hoch, da der Gewinnhebel wie erwähnt sehr ordentlich ist. Bei Fragen oder Anmerkungen stehe ich wie immer gerne zur Verfügung.

Grüße

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

0

Optionen

| Antwort einfügen |

| Boardmail an "Katjuscha" |

|

Wertpapier:

Analytik Jena

|

Angehängte Grafik:

broadnet2.JPG

broadnet2.JPG

Thread abonnieren

Thread abonnieren

&zeitraum=8&bname=&zeitvon=&bis=1137020643.18535&typ=1&ind_adhoc=&ind_gd200=OFF&skalierung=log&beingabe=Name%2C%20WKN%2C%20ISIN&zeitbis=&ind_volume=ON&cookies=HASH(0xa05f4c0)&boerse_id=1&ago=Aktualisieren&go=go&von=0&banner_ref=HASH(0xa66f6fc)&req_host=www.ariva.de&b=&ind_gd38=ON)